Inkaso gotówkowe

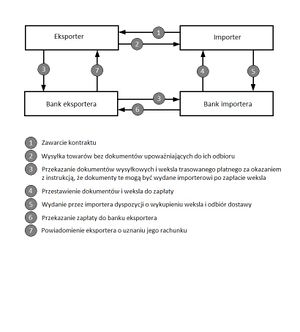

Inkaso gotówkowe jest jedną z dwóch zasadniczych form inkasa dokumentowego (dokumentary collection) - druga forma to inkaso akceptacyjne. Inkaso gotówkowe jest również zwane kasowym (awista). Istota inkasa gotówkowego polega na tym, iż warunkiem wydania przez bank dokumentów handlowych uprawniających do dysponowania towarem jest dokonanie wpłaty. Wbrew nazwie, wpłata ta niekoniecznie musi mieć formę gotówkową - może być również dokonana w formie pieniądza bezgotówkowego. Zatem, więc istotą inkasa gotówkowego jest zapłata. Przyjmuje się, że płatnik powinien uregulować należność w okresie 3 dni od otrzymania zawiadomienia go przez bank inkasujący, iż dokumenty handlowe nadeszły do banku inkasującego. Realizacja inkasa gotówkowego odbywa się w następującym trybie:

- Eksporter po wysłaniu towarów, składa do swojego banku fakturę oraz dokumenty pozwalające na ich odbiór. Dołącza również weksel trasowany płatny za okazaniem na sumę należności, w którym podaje swoją firmę jako remitenta oraz przekazuje bankowi polecenie dokonania inkasa należności od importera w zamian za wydane mu dokumenty,

- Dokumenty przekazane bankowi eksportera przez jego klienta są przekazywane wraz z instrukcją bankowi importera,

- Bank importera przekazuje odbiorcy towaru otrzymane dokumenty wraz z wekslem oraz wydaje je po uregulowaniu sumy wekslowej - gotówka jest przekazywana do banku eksportera,

- Bank eksportera przekazuje otrzymaną gotówkę klientowi na jego rachunek bieżący (W. Bień 2008, s. 318)

Podział inkasa

Inkaso dzielimy na:

- Inkaso finansowe (bezdokumentowe) polegające na przyjmowaniu prze banki do dyskonta przede wszystkim weksli i czeków klientów, które są płatne w innych oddziałach banków,

- Inkaso dokumentowe dzieli się je na inkaso gotówkowe i akceptacyjne.

Inkaso dokumentowe polega na wymaganiu określonej kwoty pieniężnej od kupującego (importera), w zamian za przekazanie bankowi danych dokumentów. Inkaso dokumentowe ma duże zastosowanie w rozliczeniach pomiędzy przedsiębiorstwami. Jest to wygodna dla podmiotów forma rozliczeń, ponieważ czynności rozliczeniowe są dokonywane przez bank.(A.M. Olkiewicz 2010, s. 296)

Podział inkasa gotówkowego

Ze względu na termin płatności wyróżnia się dwa rodzaje inkasa gotówkowego:

- Inkaso gotówkowe typu CAD (cash against documents) gotówka w zamian za dokumenty.

- Inkaso gotówkowe typu DAP (documents against payment) dokumenty w zamian za płatność.

Wady inkasa gotówkowego

Inkaso, pomimo swojej popularności przy realizowaniu kontraktów, jest obarczone pewnym ryzykiem, które dotyczy obu stron (eksportera i importera). Przykładowo dla eksportera może być m.in. odmowa zapłaty weksla, opóźniona zapłata czy też zwiększone koszty związane np. z ewentualnym zwrotem towarów. Z drugiej strony importer jest narażony na otrzymanie towaru niezgodnego z kontraktem, trudności finansowe związane z koniecznością zapłaty przed otrzymaniem towaru czy też nie dostarczeniem towaru do miejsca wyznaczonego (A. Salomon 2011, s. 13). Zasady funkcjonowania inkasa w międzynarodowym obrocie handlowym są nakreślone przez Międzynarodową Izbę Handlową w Paryżu w przepisach ze stycznia 1979r. Jednolite zasady dotyczące inkasa.

Ryzyka i wyzwania związane z inkasem gotówkowym

Inkaso gotówkowe niesie ze sobą pewne ryzyko, takie jak odmowa zapłaty przez kupującego, opóźnienie płatności lub zwiększone koszty związane z przekazaniem dokumentów handlowych. Sprzedawca musi być świadomy tych możliwych ryzyk i podejmować odpowiednie działania w przypadku ich wystąpienia.

W przypadku inkasa gotówkowego istnieje ryzyko otrzymania niezgodnego towaru lub napotkania trudności finansowych ze strony kupującego. Sprzedawca powinien dokładnie sprawdzić wiarygodność kupującego i monitorować realizację transakcji, aby minimalizować te ryzyka.

Inkaso gotówkowe może być bardziej kosztowne niż inne formy płatności, ze względu na dodatkowe opłaty bankowe i koszty związane z przekazaniem dokumentów handlowych. Sprzedawca powinien uwzględnić te koszty w procesie planowania i podejmowania decyzji dotyczących inkasa gotówkowego.

Inkaso gotówkowe wymaga zaufania między sprzedawcą a bankiem inkasującym. Bank jest odpowiedzialny za przekazanie płatności na rachunek sprzedawcy i musi działać zgodnie z ustalonymi procedurami. Sprzedawca powinien dokładnie przeanalizować wiarygodność banku inkasującego przed przystąpieniem do inkasa gotówkowego.

Inkaso gotówkowe jako narzędzie zarządzania płynnością finansową

Inkaso gotówkowe może być skutecznym narzędziem zarządzania płynnością finansową dla sprzedawcy. Dzięki tej metodzie płatności sprzedawca może szybko i pewnie uzyskać płatność za sprzedane towary, co umożliwia mu utrzymanie zdrowej sytuacji finansowej i dalszy rozwój działalności.

Inkaso gotówkowe polega na tym, że klient dokonuje płatności za zakupione towary w momencie ich odbioru. Oznacza to, że sprzedawca nie musi czekać na terminowe wpływy, co jest szczególnie istotne w przypadku firm, które mają ograniczone zasoby finansowe. Dzięki inkasu gotówkowemu sprzedawca może uniknąć opóźnionych płatności i zapewnić sobie stały przepływ gotówki.

Inkaso gotówkowe może być stosowane jako alternatywa dla innych form płatności, takich jak kredyt handlowy lub faktoring. Porównanie tych metod płatności pozwoli na ocenę ich zalet i wad oraz wybór najbardziej odpowiedniej dla danej sytuacji i potrzeb sprzedawcy.

Kredyt handlowy polega na udzieleniu klientowi określonego terminu na dokonanie płatności za zakupione towary. Jest to forma płatności opóźnionej, która może wiązać się z ryzykiem nieterminowych wpłat. Faktoring natomiast polega na przekazaniu wierzytelności związanych z dokonanymi sprzedażami firmie faktoringowej, która w zamian za pewną prowizję, natychmiast wypłaca sprzedawcy należne mu środki. Oba rozwiązania mogą być korzystne, ale mają swoje ograniczenia i koszty.

W porównaniu do kredytu handlowego i faktoringu, inkaso gotówkowe daje sprzedawcy większą kontrolę nad procesem płatności. Sprzedawca otrzymuje płatność od klienta w momencie dostarczenia towaru, co minimalizuje ryzyko nieterminowych płatności. Dodatkowo, inkaso gotówkowe pozwala sprzedawcy na szybkie uzyskanie płatności za sprzedane towary, co przekłada się na natychmiastowy przepływ gotówki.

Inkaso gotówkowe przynosi wiele korzyści dla sprzedawcy. Przede wszystkim, daje mu większą kontrolę nad procesem płatności, co pozwala uniknąć opóźnionych lub nieterminowych wpłat. Dzięki temu sprzedawca może skutecznie zarządzać swoją płynnością finansową i uniknąć trudności związanych z opóźnionymi płatnościami.

Ponadto, inkaso gotówkowe umożliwia sprzedawcy natychmiastowe uzyskanie płatności za sprzedane towary. To z kolei pozwala na szybkie zaspokojenie bieżących potrzeb finansowych, takich jak opłacenie dostawców, pokrycie kosztów operacyjnych czy inwestycje w rozwój firmy. Dzięki inkasu gotówkowemu sprzedawca może mieć pewność, że otrzyma należne mu środki w terminie.

| Inkaso gotówkowe — artykuły polecane |

| Inkaso — Inkaso dokumentowe — Akredytywa — Akredytywa dokumentowa — Inkaso finansowe — Kredyt wekslowy — Inkaso importowe — Inkaso eksportowe — Faktoring |

Bibliografia

- Bień W. (2016), Zarządzanie finansami przedsiębiorstwa, Difin, Warszawa

- Jaworski W., Krzyżkiewicz Z., Kosiński B. (2000), Banki. Rynek, operacje, polityka, Poltext, Warszawa

- Jaworski W., Zawadzka Z. (red.) (2010), Bankowość: podręcznik akademicki, Poltext, Warszawa

- Olkiewicz A. (2010), Rola instrumentów bankowych i ubezpieczeniowych w ograniczaniu ryzyka handlowego przedsiębiorstw, Zeszyty Naukowe Szkoły Głównej Gospodarstwa Wiejskiego w Warszawie, nr 4 (53)

- Salomon J. (2011), Sposoby płatności w transakcjach handlowych z punktu widzenia spedycyjnego, Akademia Morska w Gdyni - Logistyka i Spedycja Portowo-Morska, Wykład nr 08

Autor: Anna Stopa, Weronika Bielańska