Akredytywa dokumentowa: Różnice pomiędzy wersjami

m (Rozbudowa artykułu) |

m (cleanup bibliografii i rotten links) |

||

| (Nie pokazano 18 wersji utworzonych przez 3 użytkowników) | |||

| Linia 1: | Linia 1: | ||

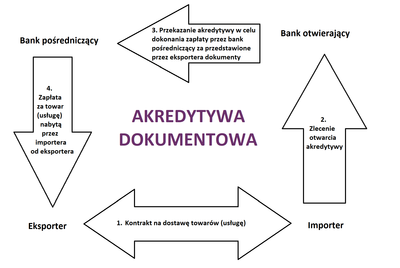

'''Akredytywa dokumentowa''' w obrotach zagranicznych jest pisemnym zobowiązaniem banku importera do wypłacenia eksporterowi [[należności]] w zamian za złożenie dokumentów reprezentujących [[towar]]. pomimo że akredytywę otwiera się w związku z umową kupna-[[sprzedaż]]y, jest ona zobowiązaniem samoistnym i od niej niezależnym. W rozliczeniach tego typu zleceniodawcą jest [[importer]], zlecający swojemu bankowi otwarcie akredytywy na rzecz eksportera, nazywanego beneficjentem akredytywy, który otrzyma swoją zapłatę po wypełnieniu ustalonych warunków. | |||

==TL;DR== | |||

Akredytywa dokumentowa to zobowiązanie banku importera do wypłacenia eksporterowi należności po przedstawieniu odpowiednich dokumentów. Jest formą zabezpieczenia płatności i redukuje ryzyko dla obu stron transakcji. Istnieje wiele różnych rodzajów akredytyw, które można dostosować do potrzeb transakcji. Dla eksportera jest to korzystna forma zapłaty, zapewniająca otrzymanie pieniędzy. Dla importera daje pewność dostawy towaru zgodnie z umową. Akredytywa ma jednak pewne ograniczenia, takie jak koszty i czasochłonność procesu. Może być również wykorzystywana jako narzędzie do zabezpieczania transakcji lub finansowania eksportera. | |||

==Charakterystyka== | ==Charakterystyka== | ||

Akredytywa dokumentowa jest formą rozliczenia płatności, której zastosowanie może ograniczyć, lub wręcz wyeliminować [[ryzyko transakcyjne]] obu stron kontraktu. Może być w ten sposób ograniczone [[ryzyko]] odbioru i ryzyko zapłaty eksportera, ponieważ otrzymuje on zapłatę po przedłożeniu dokumentów zgodnych z akredytywą. Importer natomiast może w dużym stopniu ograniczyć swoje ryzyko towarowe i ryzyko jakości, poprzez żądanie umieszczenia w dokumentach szczegółowej specyfikacji dotyczącej zakupywanego towaru. W przypadku gdy akredytywa zostaje potwierdzona przez [[bank]] krajowy, zmniejszeniu ulec może także ryzyko kraju. Akredytywa ze względu na swoje jednoznaczne uregulowania, przejrzystość stanowi często [[zabezpieczenie]] [[kredyt]]ów udzielanych w związku z zawartymi transakcjami handlowymi, będąc szczególnie przydatną w przypadku kontaktów handlowych z importerami o wątpliwej [[zdolności]] płatniczej. | Akredytywa dokumentowa jest formą rozliczenia płatności, której zastosowanie może ograniczyć, lub wręcz wyeliminować [[ryzyko transakcyjne]] obu stron kontraktu. Może być w ten sposób ograniczone [[ryzyko]] odbioru i ryzyko zapłaty eksportera, ponieważ otrzymuje on zapłatę po przedłożeniu dokumentów zgodnych z akredytywą. Importer natomiast może w dużym stopniu ograniczyć swoje ryzyko towarowe i ryzyko jakości, poprzez żądanie umieszczenia w dokumentach szczegółowej specyfikacji dotyczącej zakupywanego towaru. W przypadku gdy akredytywa zostaje potwierdzona przez [[bank]] krajowy, zmniejszeniu ulec może także ryzyko kraju. Akredytywa ze względu na swoje jednoznaczne uregulowania, przejrzystość stanowi często [[zabezpieczenie]] [[kredyt]]ów udzielanych w związku z zawartymi transakcjami handlowymi, będąc szczególnie przydatną w przypadku kontaktów handlowych z importerami o wątpliwej [[zdolności]] płatniczej. | ||

<google> | <google>n</google> | ||

==Formy akredytywy== | ==Formy akredytywy== | ||

| Linia 26: | Linia 13: | ||

Rodzaje akredytywy zależą od wielu kryteriów. Niektóre z nich są bardzo często spotykane w handlu zagranicznym, inne zaś występują tylko sporadycznie. | Rodzaje akredytywy zależą od wielu kryteriów. Niektóre z nich są bardzo często spotykane w handlu zagranicznym, inne zaś występują tylko sporadycznie. | ||

* akredytywa odwołalna (''revocable letter of credit'') - mogą być w każdej chwili zmienione lub odwołane przez bank otwierający bez konieczności uprzedniego powiadomienia o tym beneficjenta akredytywy, czasem nawet wbrew jego woli, tak długo aż nie zostaną przyjęte dokumenty, | * akredytywa odwołalna (''revocable letter of credit'') - mogą być w każdej chwili zmienione lub odwołane przez bank otwierający bez konieczności uprzedniego powiadomienia o tym beneficjenta akredytywy, czasem nawet wbrew jego woli, tak długo aż nie zostaną przyjęte dokumenty, | ||

* akredytywa nieodwołalna (''irrevocable letter of credit'') - zobowiązują bank do zapłaty wówczas, gdy [[eksporter]] dostarczy niezbędne dokumenty w ustalonym terminie, a dokonanie zmian w warunkach akredytywy może nastąpić jedynie przy jednoczesnej zgodzie wszystkich stron transakcji. Tylko ten typ akredytywy zabezpiecza w pełni interesy eksportera, | * akredytywa nieodwołalna (''irrevocable letter of credit'') - zobowiązują bank do zapłaty wówczas, gdy [[eksporter]] dostarczy niezbędne dokumenty w ustalonym terminie, a dokonanie zmian w warunkach akredytywy może nastąpić jedynie przy jednoczesnej zgodzie wszystkich stron transakcji. Tylko ten typ akredytywy zabezpiecza w pełni interesy eksportera, | ||

* akredytywa potwierdzona (''confirmed credit'') - [[bank]] potwierdzający na zlecenie banku importera dodał do akredytywy (otwartej przez bank importera) potwierdzenie. Jest to równoznaczne podjęciu nieodwołalnego [[zobowiązania]] do negocjacji lub honorowania zgodniej prezentacji przez bank potwierdzający wobec eksportera. ('''zgodna prezentacja''' - dostarczenie dokumentów do banku, czyli ich prezentacja, która jest zgodna z warunkami akredytywy, jak również międzynarodowymi standardami praktyki bankowej i postanowieniami UCP 600, które mają do niej zastosowanie). | * akredytywa potwierdzona (''confirmed credit'') - [[bank]] potwierdzający na zlecenie banku importera dodał do akredytywy (otwartej przez bank importera) potwierdzenie. Jest to równoznaczne podjęciu nieodwołalnego [[zobowiązania]] do negocjacji lub honorowania zgodniej prezentacji przez bank potwierdzający wobec eksportera. ('''zgodna prezentacja''' - dostarczenie dokumentów do banku, czyli ich prezentacja, która jest zgodna z warunkami akredytywy, jak również międzynarodowymi standardami praktyki bankowej i postanowieniami UCP 600, które mają do niej zastosowanie). | ||

* akredytywa niepotwierdzona (''unconfirmed'') - jest to najprostsza forma akredytywy. Dzieli się na dwa etapy: otwarcia akredytywy i i jej realizacji. Między tymi etapami następuje wysłanie [[towar]]u. Bank pośredniczący nie potwierdził jej, więc za zapłatę eksporterowi jest odpowiedzialny tylko bank otwierający. | * akredytywa niepotwierdzona (''unconfirmed'') - jest to najprostsza forma akredytywy. Dzieli się na dwa etapy: otwarcia akredytywy i i jej realizacji. Między tymi etapami następuje wysłanie [[towar]]u. Bank pośredniczący nie potwierdził jej, więc za zapłatę eksporterowi jest odpowiedzialny tylko bank otwierający. | ||

* akredytywa gotówkowa (''credit | * akredytywa gotówkowa (''credit available by sight payment'') - po przedstawieniu dokumentów stanowiących zgodną prezentację przez eksportera następuje [[płatność]], | ||

* akredytywa z odroczonym terminem zapłaty (''credit available by deferred payment'') - [[zapłata]] jest odroczona gdyż eksporter udziela importerowi kredytu kupieckiego. Musi być tutaj sprecyzowany [[termin płatności]] - w tym odroczonym terminie, bank zobowiązuje się do zapłaty [[eksporter]]owi, | * akredytywa z odroczonym terminem zapłaty (''credit available by deferred payment'') - [[zapłata]] jest odroczona gdyż eksporter udziela importerowi kredytu kupieckiego. Musi być tutaj sprecyzowany [[termin płatności]] - w tym odroczonym terminie, bank zobowiązuje się do zapłaty [[eksporter]]owi, | ||

* akredytywa akceptacyjna (''credit available by acceptance'') - ta forma również wiąże się z odroczonym terminem zapłaty, bank zobowiązuje się tutaj do akceptacji trat terminowych i do zapłaty za nie w terminie, | * akredytywa akceptacyjna (''credit available by acceptance'') - ta forma również wiąże się z odroczonym terminem zapłaty, bank zobowiązuje się tutaj do akceptacji trat terminowych i do zapłaty za nie w terminie, | ||

| Linia 45: | Linia 32: | ||

* akredytywa zaliczkowa/akredytywa z czerwoną klauzulą (''red clause credit'') - bank otwierający daje bankowi pośredniczącemu [[upoważnienie]] do wypłaty na rzecz beneficjenta zaliczki, jeszcze przed zaprezentowaniem dokumentów odnoszących się do dostawy towaru. Bank wypłaca kwotę akredytywy, która jest pomniejszona o wcześniejszą zaliczkę podczas prezentacji dokumentów. Dzięki tej formie akredytywy sprzedający ma środki na pokrycie kosztów produkcji, | * akredytywa zaliczkowa/akredytywa z czerwoną klauzulą (''red clause credit'') - bank otwierający daje bankowi pośredniczącemu [[upoważnienie]] do wypłaty na rzecz beneficjenta zaliczki, jeszcze przed zaprezentowaniem dokumentów odnoszących się do dostawy towaru. Bank wypłaca kwotę akredytywy, która jest pomniejszona o wcześniejszą zaliczkę podczas prezentacji dokumentów. Dzięki tej formie akredytywy sprzedający ma środki na pokrycie kosztów produkcji, | ||

* akredytywa zabezpieczająca standby (''standby letter of credit'') - ma ona charakter [[gwarancja bankowa|gwarancji bankowej]]. Zleceniodawca akredytywy jest zobowiązany do zapłaty, w razie uchylania się przez niego - jest to bank, | * akredytywa zabezpieczająca standby (''standby letter of credit'') - ma ona charakter [[gwarancja bankowa|gwarancji bankowej]]. Zleceniodawca akredytywy jest zobowiązany do zapłaty, w razie uchylania się przez niego - jest to bank, | ||

* akredytywa pieniężna (''letter of credit'') - jest ona nieuwarunkowanym zleceniem płatniczym, występującym coraz rzadziej, będąc wypieraną przez sprawniejsze formy rozliczeń takie jak czeki podróżne czy [[karta płatnicza|karty płatnicze]]. Ma ona formę dokumentu, w którym wystawiający ją bank upoważnia inne banki do dokonywania wypłat na rzecz beneficjenta akredytywy do wysokości kwoty i w granicach terminu określonego w akredytywie. [[Beneficjent]] może podjąć środki z akredytywy bądź jednorazowo w całości, bądź w dowolnych kwotach częściowych. Są one wystawiane na okres od trzech do dwunastu miesięcy | * akredytywa pieniężna (''letter of credit'') - jest ona nieuwarunkowanym zleceniem płatniczym, występującym coraz rzadziej, będąc wypieraną przez sprawniejsze formy rozliczeń takie jak czeki podróżne czy [[karta płatnicza|karty płatnicze]]. Ma ona formę dokumentu, w którym wystawiający ją bank upoważnia inne banki do dokonywania wypłat na rzecz beneficjenta akredytywy do wysokości kwoty i w granicach terminu określonego w akredytywie. [[Beneficjent]] może podjąć środki z akredytywy bądź jednorazowo w całości, bądź w dowolnych kwotach częściowych. Są one wystawiane na okres od trzech do dwunastu miesięcy (D. Marciniak-Neider i in. 2011, s. 129-139). | ||

==Akredytywa z punktu widzenia eksportera== | ==Akredytywa z punktu widzenia eksportera== | ||

| Linia 55: | Linia 42: | ||

* zastrzeżenia dotyczące towaru nie wpływają na płatność ponieważ jest to zapłata za dokumenty, | * zastrzeżenia dotyczące towaru nie wpływają na płatność ponieważ jest to zapłata za dokumenty, | ||

* eksporter jest objęty ochroną w razie jednostronnego odstąpienia od transakcji bądź też odmowy przyjęcia towaru, | * eksporter jest objęty ochroną w razie jednostronnego odstąpienia od transakcji bądź też odmowy przyjęcia towaru, | ||

* daje możliwość skorzystania z [[forfaiting]]u i w przypadku odroczonego terminu płatności - uzyskanie wcześniejszej zapłaty | * daje możliwość skorzystania z [[forfaiting]]u i w przypadku odroczonego terminu płatności - uzyskanie wcześniejszej zapłaty (D. Marciniak-Neider i in. 2011, s. 140-141). | ||

Jedną z wad akredytywy jest czasochłonność, która wiąże się z weryfikacją jej warunków, sprawdzaniem czy nie występują [[zapisy]] sprzeczne lub niemożliwe do realizacji z punktu widzenia eksportera. Również przygotowanie odpowiednich dokumentów zajmuje dużo czasu. | Jedną z wad akredytywy jest czasochłonność, która wiąże się z weryfikacją jej warunków, sprawdzaniem czy nie występują [[zapisy]] sprzeczne lub niemożliwe do realizacji z punktu widzenia eksportera. Również przygotowanie odpowiednich dokumentów zajmuje dużo czasu. | ||

| Linia 65: | Linia 52: | ||

==Akredytywa dokumentowa - przykłady== | ==Akredytywa dokumentowa - przykłady== | ||

* Akredytywa dokumentowa jest szeroko stosowana w transakcjach międzynarodowych, w których eksporter wymaga zabezpieczenia zapłaty od importera w zamian za dostawę towarów. Zazwyczaj bank importera otwiera akredytywę na rzecz eksportera, a kontroli nad dokumentami dokonuje bank eksportera. Eksporter jest zobowiązany wypełnić wszystkie wymagania akredytywy, w tym dostarczenie określonych dokumentów, aby otrzymać swoją zapłatę. | * Akredytywa dokumentowa jest szeroko stosowana w transakcjach międzynarodowych, w których eksporter wymaga zabezpieczenia zapłaty od importera w zamian za dostawę [[towarów]]. Zazwyczaj bank importera otwiera akredytywę na rzecz eksportera, a kontroli nad dokumentami dokonuje bank eksportera. Eksporter jest zobowiązany wypełnić wszystkie wymagania akredytywy, w tym dostarczenie określonych dokumentów, aby otrzymać swoją zapłatę. | ||

Przykład 1: Importer w Stanach Zjednoczonych zamówił towar od eksportera w Wielkiej Brytanii. Aby zabezpieczyć zapłatę zamówienia, bank importera otworzył akredytywę dokumentową, na mocy której eksporter otrzyma swoją zapłatę po dostarczeniu dokumentów towarowych, w tym faktury, kopii bill of lading i wyciągów z salda z konta bankowego. | Przykład 1: Importer w Stanach Zjednoczonych zamówił towar od eksportera w Wielkiej Brytanii. Aby zabezpieczyć zapłatę zamówienia, bank importera otworzył akredytywę dokumentową, na mocy której eksporter otrzyma swoją zapłatę po dostarczeniu dokumentów towarowych, w tym faktury, kopii bill of lading i wyciągów z salda z konta bankowego. | ||

| Linia 73: | Linia 60: | ||

==Akredytywa dokumentowa - mocne strony== | ==Akredytywa dokumentowa - mocne strony== | ||

Akredytywa dokumentowa ma wiele zalet: | Akredytywa dokumentowa ma wiele zalet: | ||

* Przede wszystkim gwarantuje eksporterowi, że otrzyma zapłatę za dostarczone towary, ponieważ bank importera jest zobowiązany do wypłaty środków w zamian za dostarczenie odpowiednich dokumentów. | * Przede wszystkim gwarantuje eksporterowi, że otrzyma zapłatę za dostarczone [[towary]], ponieważ bank importera jest zobowiązany do wypłaty środków w zamian za dostarczenie odpowiednich dokumentów. | ||

* Zapobiega ryzyku niewypłacalności importera, ponieważ bank zobowiązuje się do wypłaty środków według określonych warunków i wytycznych w akredytywie. | * Zapobiega ryzyku niewypłacalności importera, ponieważ bank zobowiązuje się do wypłaty środków według określonych warunków i wytycznych w akredytywie. | ||

* Jest użytecznym narzędziem, które można łatwo modyfikować w celu dostosowania go do konkretnych potrzeb transakcji. | * Jest użytecznym narzędziem, które można łatwo modyfikować w celu dostosowania go do konkretnych potrzeb transakcji. | ||

* Akredytywa zwiększa zaufanie między stronami transakcji, ponieważ zapewnia zabezpieczenie i zapobiega ryzyku niespłacania długów. | * Akredytywa zwiększa [[zaufanie]] między stronami transakcji, ponieważ zapewnia zabezpieczenie i zapobiega ryzyku niespłacania długów. | ||

* Zwiększa też wydajność i szybkość realizacji transakcji, ponieważ pozwala uniknąć tradycyjnej procedury przesyłania pieniędzy. | * Zwiększa też [[wydajność]] i szybkość realizacji transakcji, ponieważ pozwala uniknąć tradycyjnej procedury przesyłania pieniędzy. | ||

==Akredytywa dokumentowa - ograniczenia== | ==Akredytywa dokumentowa - ograniczenia== | ||

Akredytywa dokumentowa ma kilka ograniczeń i słabych stron, które należy rozważyć przed jej użyciem. Są one następujące: | Akredytywa dokumentowa ma kilka ograniczeń i słabych stron, które należy rozważyć przed jej użyciem. Są one następujące: | ||

* '''Koszt''': Akredytywa dokumentowa jest stosunkowo drogim sposobem zapłaty, ponieważ wiąże się z kosztami związanymi z opłatami bankowymi i innymi kosztami transakcyjnymi. | * '''[[Koszt]]''': Akredytywa dokumentowa jest stosunkowo drogim sposobem zapłaty, ponieważ wiąże się z kosztami związanymi z opłatami bankowymi i innymi kosztami transakcyjnymi. | ||

* '''Niektóre dokumenty mogą nie być akceptowane''': Akredytywa dokumentowa może wymagać określonych dokumentów, które eksporter może nie mieć lub nie móc dostarczyć. | * '''Niektóre dokumenty mogą nie być akceptowane''': Akredytywa dokumentowa może wymagać określonych dokumentów, które eksporter może nie mieć lub nie móc dostarczyć. | ||

* '''Proces jest czasochłonny''': Może upłynąć dużo czasu, zanim akredytywa dokumentowa zostanie otwarta i wymagane dokumenty zostaną dostarczone, co może prowadzić do opóźnień w dostawach. | * '''[[Proces]] jest czasochłonny''': Może upłynąć dużo czasu, zanim akredytywa dokumentowa zostanie otwarta i wymagane dokumenty zostaną dostarczone, co może prowadzić do opóźnień w dostawach. | ||

* '''Ryzyko niewypłacalności''': Jeśli importer nie jest w stanie wywiązać się ze swojego zobowiązania i opłacić dokumenty, eksporter może mieć problem z otrzymaniem swojej zapłaty. | * '''Ryzyko niewypłacalności''': Jeśli importer nie jest w stanie wywiązać się ze swojego zobowiązania i opłacić dokumenty, eksporter może mieć problem z otrzymaniem swojej zapłaty. | ||

==Akredytywa dokumentowa - inne związane podejścia== | ==Akredytywa dokumentowa - inne związane podejścia== | ||

* Akredytywa dokumentowa może być również stosowana jako narzędzie do zabezpieczania transakcji. W tym celu bank importera będzie akceptował dokumenty wystawione przez eksportera po spełnieniu określonych warunków. W ten sposób eksporter może upewnić się, że importer jest zobowiązany do wypłaty należności po otrzymaniu dokumentów. | * Akredytywa dokumentowa może być również stosowana jako narzędzie do zabezpieczania transakcji. W tym celu bank importera będzie akceptował dokumenty wystawione przez eksportera po spełnieniu określonych warunków. W ten sposób eksporter może upewnić się, że importer jest zobowiązany do wypłaty należności po otrzymaniu dokumentów. | ||

* Akredytywa dokumentowa może być również wykorzystywana do zabezpieczenia transakcji w celu zminimalizowania ryzyka. W tym celu bank importera akceptuje tylko dokumenty, które spełniają określone wymagania i zapisane w akredytywie | * Akredytywa dokumentowa może być również wykorzystywana do zabezpieczenia transakcji w celu zminimalizowania ryzyka. W tym celu bank importera akceptuje tylko dokumenty, które spełniają określone wymagania i zapisane w akredytywie. | ||

* Akredytywa dokumentowa może być również wykorzystywana do finansowania eksportera. Bank, który otwiera akredytywę, może wypłacić eksporterowi część należności w zamian za przedstawienie dokumentów potwierdzających dostawę towaru, co daje eksporterowi finansowanie handlu zagranicznego. | * Akredytywa dokumentowa może być również wykorzystywana do finansowania eksportera. Bank, który otwiera akredytywę, może wypłacić eksporterowi część należności w zamian za przedstawienie dokumentów potwierdzających dostawę towaru, co daje eksporterowi środki na finansowanie handlu zagranicznego. | ||

{{infobox5|list1={{i5link|a=[[Akredytywa]]}} — {{i5link|a=[[Inkaso dokumentowe]]}} — {{i5link|a=[[Inkaso]]}} — {{i5link|a=[[Inkaso gotówkowe]]}} — {{i5link|a=[[Ijarah]]}} — {{i5link|a=[[Inkaso eksportowe]]}} — {{i5link|a=[[Kredyt wekslowy]]}} — {{i5link|a=[[Faktoring]]}} — {{i5link|a=[[Gwarancja bankowa]]}} }} | |||

==Bibliografia== | ==Bibliografia== | ||

<noautolinks> | |||

* Bielawska A. (2006) | * Bielawska A. (2006), ''Finanse zagraniczne MSP. Wybrane problemy'', Wydawnictwo Naukowe PWN, Warszawa | ||

* Budzyński W. (2016) | * Budzyński W. (2016), ''Eksport w przedsiębiorstwie. Wejście na rynek i realizacja transakcji zagranicznej'', Poltext, Warszawa | ||

* Jaworski W | * Jaworski W., Krzyżkiewicz Z., Kosiński B. (2000), ''Banki. Rynek, operacje, polityka'', Poltext, Warszawa | ||

* Marciniak-Neider D. (red.) (2011) | * Malfliet J. (2011), ''[https://biblio.ugent.be/publication/1212622/file/1212631 Incoterms 2010 and the mode of transport: how to choose the right term]'', Ghent University, Belgium | ||

* Resnick A. | * Marciniak-Neider D. (red.) (2011), ''Rozliczenia międzynarodowe'', Polskie Wydawnictwo Ekonomiczne, Warszawa | ||

* Resnick A., Maurice A. (1996), ''[https://scholarlycommons.law.hofstra.edu/cgi/viewcontent.cgi?article=2068&context=faculty_scholarship From the Bankruptcy Courts: Expiration of Letter of Credit After Payment Leaves Creditor Vulnerable to Preference Risk]'', Deane School of Law at Hofstra University, Scholarly Commons at Hofstra Law | |||

</noautolinks> | |||

{{a|Joanna Krupa, Andrzej Ruchałowski}} | {{a|Joanna Krupa, Andrzej Ruchałowski}} | ||

[[Kategoria: | [[Kategoria:Akredytywa]] | ||

{{#metamaster:description|Akredytywa dokumentowa - bankowe zobowiązanie wypłaty należności w zamian za dokumenty reprezentujące towar. Niezależne od umowy kupna-sprzedaży.}} | |||

Aktualna wersja na dzień 00:11, 5 sty 2024

Akredytywa dokumentowa w obrotach zagranicznych jest pisemnym zobowiązaniem banku importera do wypłacenia eksporterowi należności w zamian za złożenie dokumentów reprezentujących towar. pomimo że akredytywę otwiera się w związku z umową kupna-sprzedaży, jest ona zobowiązaniem samoistnym i od niej niezależnym. W rozliczeniach tego typu zleceniodawcą jest importer, zlecający swojemu bankowi otwarcie akredytywy na rzecz eksportera, nazywanego beneficjentem akredytywy, który otrzyma swoją zapłatę po wypełnieniu ustalonych warunków.

TL;DR

Akredytywa dokumentowa to zobowiązanie banku importera do wypłacenia eksporterowi należności po przedstawieniu odpowiednich dokumentów. Jest formą zabezpieczenia płatności i redukuje ryzyko dla obu stron transakcji. Istnieje wiele różnych rodzajów akredytyw, które można dostosować do potrzeb transakcji. Dla eksportera jest to korzystna forma zapłaty, zapewniająca otrzymanie pieniędzy. Dla importera daje pewność dostawy towaru zgodnie z umową. Akredytywa ma jednak pewne ograniczenia, takie jak koszty i czasochłonność procesu. Może być również wykorzystywana jako narzędzie do zabezpieczania transakcji lub finansowania eksportera.

Charakterystyka

Akredytywa dokumentowa jest formą rozliczenia płatności, której zastosowanie może ograniczyć, lub wręcz wyeliminować ryzyko transakcyjne obu stron kontraktu. Może być w ten sposób ograniczone ryzyko odbioru i ryzyko zapłaty eksportera, ponieważ otrzymuje on zapłatę po przedłożeniu dokumentów zgodnych z akredytywą. Importer natomiast może w dużym stopniu ograniczyć swoje ryzyko towarowe i ryzyko jakości, poprzez żądanie umieszczenia w dokumentach szczegółowej specyfikacji dotyczącej zakupywanego towaru. W przypadku gdy akredytywa zostaje potwierdzona przez bank krajowy, zmniejszeniu ulec może także ryzyko kraju. Akredytywa ze względu na swoje jednoznaczne uregulowania, przejrzystość stanowi często zabezpieczenie kredytów udzielanych w związku z zawartymi transakcjami handlowymi, będąc szczególnie przydatną w przypadku kontaktów handlowych z importerami o wątpliwej zdolności płatniczej.

Formy akredytywy

Rodzaje akredytywy zależą od wielu kryteriów. Niektóre z nich są bardzo często spotykane w handlu zagranicznym, inne zaś występują tylko sporadycznie.

- akredytywa odwołalna (revocable letter of credit) - mogą być w każdej chwili zmienione lub odwołane przez bank otwierający bez konieczności uprzedniego powiadomienia o tym beneficjenta akredytywy, czasem nawet wbrew jego woli, tak długo aż nie zostaną przyjęte dokumenty,

- akredytywa nieodwołalna (irrevocable letter of credit) - zobowiązują bank do zapłaty wówczas, gdy eksporter dostarczy niezbędne dokumenty w ustalonym terminie, a dokonanie zmian w warunkach akredytywy może nastąpić jedynie przy jednoczesnej zgodzie wszystkich stron transakcji. Tylko ten typ akredytywy zabezpiecza w pełni interesy eksportera,

- akredytywa potwierdzona (confirmed credit) - bank potwierdzający na zlecenie banku importera dodał do akredytywy (otwartej przez bank importera) potwierdzenie. Jest to równoznaczne podjęciu nieodwołalnego zobowiązania do negocjacji lub honorowania zgodniej prezentacji przez bank potwierdzający wobec eksportera. (zgodna prezentacja - dostarczenie dokumentów do banku, czyli ich prezentacja, która jest zgodna z warunkami akredytywy, jak również międzynarodowymi standardami praktyki bankowej i postanowieniami UCP 600, które mają do niej zastosowanie).

- akredytywa niepotwierdzona (unconfirmed) - jest to najprostsza forma akredytywy. Dzieli się na dwa etapy: otwarcia akredytywy i i jej realizacji. Między tymi etapami następuje wysłanie towaru. Bank pośredniczący nie potwierdził jej, więc za zapłatę eksporterowi jest odpowiedzialny tylko bank otwierający.

- akredytywa gotówkowa (credit available by sight payment) - po przedstawieniu dokumentów stanowiących zgodną prezentację przez eksportera następuje płatność,

- akredytywa z odroczonym terminem zapłaty (credit available by deferred payment) - zapłata jest odroczona gdyż eksporter udziela importerowi kredytu kupieckiego. Musi być tutaj sprecyzowany termin płatności - w tym odroczonym terminie, bank zobowiązuje się do zapłaty eksporterowi,

- akredytywa akceptacyjna (credit available by acceptance) - ta forma również wiąże się z odroczonym terminem zapłaty, bank zobowiązuje się tutaj do akceptacji trat terminowych i do zapłaty za nie w terminie,

- akredytywa dostępna przez płatność mieszaną (mixed payment) - gdy jakiś procent płatności jest regulowany gotówką, a reszta to płatność odroczona,

- akredytywa negocjacyjna (negotiation credit) - jest dostępna w wyznaczonym banku przez negocjację, a także dowolnym banku innym niż bank otwierający - najczęściej jest to bank eksportera,

- akredytywa eksportowa - akredytywa realizowana przez eksportera z punktu widzenia banku,

- akredytywa importowa - akredytywa otwierana przez importera z punktu widzenia banku,

- akredytywa własna - akredytywa otwierana przez dany bank z jego punktu widzenia,

- akredytywa obca - akredytywa, którą dany bank potwierdza, negocjuje czy awizuje,

- akredytywa przenośna (transferable) - bank otwierający (lub pośredniczący) występuje jako bank przenoszący, to znaczy, że może akredytywę w części lub całości postawić do dyspozycji jednej bądź też kilku osób - wtórnych beneficjentów (na zlecenie beneficjenta pierwotnego),

- akredytywa nieprzenośna (not-transferable) - jeśli mamy do czynienia z kilkoma wtórnymi beneficjentami - akredytywa pierwotna musi pozwalać na wypłaty bądź też dostawy częściowe. Pozwala ona pośrednikowi na regulowanie zakupu od dostawców bezpośrednich za pomocą funduszy importera,

- akredytywa wiązana/akredytywa back-to-back (back-to-back credit) - występuje gdy akredytywa przenośna nie może być zastosowana, argumenty co do stosowania obu akredytyw nie różnią się,

- akredytywa rewolwingowa (revolving credit) - stosowana gdy dostawy mają miejsce w określonych odstępach czasu, w dłuższym okresie. Realizowana jest ona w ratach (realizacja jednej daje otwiera drogę do skorzystania z następnych o ustalonej kwocie). Po wykorzystaniu rata pozostawiona do dyspozycji jest odnawiana automatycznie,

- akredytywa zaliczkowa/akredytywa z czerwoną klauzulą (red clause credit) - bank otwierający daje bankowi pośredniczącemu upoważnienie do wypłaty na rzecz beneficjenta zaliczki, jeszcze przed zaprezentowaniem dokumentów odnoszących się do dostawy towaru. Bank wypłaca kwotę akredytywy, która jest pomniejszona o wcześniejszą zaliczkę podczas prezentacji dokumentów. Dzięki tej formie akredytywy sprzedający ma środki na pokrycie kosztów produkcji,

- akredytywa zabezpieczająca standby (standby letter of credit) - ma ona charakter gwarancji bankowej. Zleceniodawca akredytywy jest zobowiązany do zapłaty, w razie uchylania się przez niego - jest to bank,

- akredytywa pieniężna (letter of credit) - jest ona nieuwarunkowanym zleceniem płatniczym, występującym coraz rzadziej, będąc wypieraną przez sprawniejsze formy rozliczeń takie jak czeki podróżne czy karty płatnicze. Ma ona formę dokumentu, w którym wystawiający ją bank upoważnia inne banki do dokonywania wypłat na rzecz beneficjenta akredytywy do wysokości kwoty i w granicach terminu określonego w akredytywie. Beneficjent może podjąć środki z akredytywy bądź jednorazowo w całości, bądź w dowolnych kwotach częściowych. Są one wystawiane na okres od trzech do dwunastu miesięcy (D. Marciniak-Neider i in. 2011, s. 129-139).

Akredytywa z punktu widzenia eksportera

Akredytywa jest dla eksportera sprzyjającą formą zapłaty. Korzyści z niej płynące to:

- ułatwia w znacznym stopniu eksporterowi finansowanie zakupu przez przeniesienie na dostawcę akredytywy,

- daje eksporterowi możliwość uzyskania kredytu na finansowanie produkcji. Zabezpieczeniem kredytu jest akredytywa,

- eksporter ma zapewnione niezwłoczne otrzymanie zapłaty po przedstawieniu w banku dokumentów i uprzedniej realizacji dostawy,

- eksporter, który wypełnił ustalenia akredytywy może mieć pewność otrzymania pieniędzy - nieważne w jakiej aktualnie sytuacji finansowej znajduje się importer, zobowiązanie do zapłaty ma bank,

- zastrzeżenia dotyczące towaru nie wpływają na płatność ponieważ jest to zapłata za dokumenty,

- eksporter jest objęty ochroną w razie jednostronnego odstąpienia od transakcji bądź też odmowy przyjęcia towaru,

- daje możliwość skorzystania z forfaitingu i w przypadku odroczonego terminu płatności - uzyskanie wcześniejszej zapłaty (D. Marciniak-Neider i in. 2011, s. 140-141).

Jedną z wad akredytywy jest czasochłonność, która wiąże się z weryfikacją jej warunków, sprawdzaniem czy nie występują zapisy sprzeczne lub niemożliwe do realizacji z punktu widzenia eksportera. Również przygotowanie odpowiednich dokumentów zajmuje dużo czasu.

Akredytywa z punktu widzenia importera

Jedną z korzyści płynących z akredytywy jest dla importera uwarunkowanie zapłaty poprzez złożenie przez eksportera dokumentów oraz spełnieniem warunków akredytywy. Poprzez dobór terminów wysyłki oraz odpowiednich dokumentów - importer ma wpływ na realizację danej transakcji. Jest to pewnego rodzaju gwarancja odpowiedniego wykonania kontraktu.

Wadą akredytywy, którą może dostrzegać importer jest fakt, iż często to on musi angażować własne fundusze przed realizacją dostawy.

Akredytywa dokumentowa - przykłady

- Akredytywa dokumentowa jest szeroko stosowana w transakcjach międzynarodowych, w których eksporter wymaga zabezpieczenia zapłaty od importera w zamian za dostawę towarów. Zazwyczaj bank importera otwiera akredytywę na rzecz eksportera, a kontroli nad dokumentami dokonuje bank eksportera. Eksporter jest zobowiązany wypełnić wszystkie wymagania akredytywy, w tym dostarczenie określonych dokumentów, aby otrzymać swoją zapłatę.

Przykład 1: Importer w Stanach Zjednoczonych zamówił towar od eksportera w Wielkiej Brytanii. Aby zabezpieczyć zapłatę zamówienia, bank importera otworzył akredytywę dokumentową, na mocy której eksporter otrzyma swoją zapłatę po dostarczeniu dokumentów towarowych, w tym faktury, kopii bill of lading i wyciągów z salda z konta bankowego.

Przykład 2: Eksporter w Kanadzie wysyła towar do importera w Afryce. Bank importera otworzył akredytywę dokumentową, na mocy której eksporter otrzyma swoją zapłatę po dostarczeniu dokumentów towarowych, w tym faktury, kopii bill of lading i wyciągów z salda z konta bankowego, oraz potwierdzenia ubezpieczenia.

Akredytywa dokumentowa - mocne strony

Akredytywa dokumentowa ma wiele zalet:

- Przede wszystkim gwarantuje eksporterowi, że otrzyma zapłatę za dostarczone towary, ponieważ bank importera jest zobowiązany do wypłaty środków w zamian za dostarczenie odpowiednich dokumentów.

- Zapobiega ryzyku niewypłacalności importera, ponieważ bank zobowiązuje się do wypłaty środków według określonych warunków i wytycznych w akredytywie.

- Jest użytecznym narzędziem, które można łatwo modyfikować w celu dostosowania go do konkretnych potrzeb transakcji.

- Akredytywa zwiększa zaufanie między stronami transakcji, ponieważ zapewnia zabezpieczenie i zapobiega ryzyku niespłacania długów.

- Zwiększa też wydajność i szybkość realizacji transakcji, ponieważ pozwala uniknąć tradycyjnej procedury przesyłania pieniędzy.

Akredytywa dokumentowa - ograniczenia

Akredytywa dokumentowa ma kilka ograniczeń i słabych stron, które należy rozważyć przed jej użyciem. Są one następujące:

- Koszt: Akredytywa dokumentowa jest stosunkowo drogim sposobem zapłaty, ponieważ wiąże się z kosztami związanymi z opłatami bankowymi i innymi kosztami transakcyjnymi.

- Niektóre dokumenty mogą nie być akceptowane: Akredytywa dokumentowa może wymagać określonych dokumentów, które eksporter może nie mieć lub nie móc dostarczyć.

- Proces jest czasochłonny: Może upłynąć dużo czasu, zanim akredytywa dokumentowa zostanie otwarta i wymagane dokumenty zostaną dostarczone, co może prowadzić do opóźnień w dostawach.

- Ryzyko niewypłacalności: Jeśli importer nie jest w stanie wywiązać się ze swojego zobowiązania i opłacić dokumenty, eksporter może mieć problem z otrzymaniem swojej zapłaty.

Akredytywa dokumentowa - inne związane podejścia

- Akredytywa dokumentowa może być również stosowana jako narzędzie do zabezpieczania transakcji. W tym celu bank importera będzie akceptował dokumenty wystawione przez eksportera po spełnieniu określonych warunków. W ten sposób eksporter może upewnić się, że importer jest zobowiązany do wypłaty należności po otrzymaniu dokumentów.

- Akredytywa dokumentowa może być również wykorzystywana do zabezpieczenia transakcji w celu zminimalizowania ryzyka. W tym celu bank importera akceptuje tylko dokumenty, które spełniają określone wymagania i zapisane w akredytywie.

- Akredytywa dokumentowa może być również wykorzystywana do finansowania eksportera. Bank, który otwiera akredytywę, może wypłacić eksporterowi część należności w zamian za przedstawienie dokumentów potwierdzających dostawę towaru, co daje eksporterowi środki na finansowanie handlu zagranicznego.

| Akredytywa dokumentowa — artykuły polecane |

| Akredytywa — Inkaso dokumentowe — Inkaso — Inkaso gotówkowe — Ijarah — Inkaso eksportowe — Kredyt wekslowy — Faktoring — Gwarancja bankowa |

Bibliografia

- Bielawska A. (2006), Finanse zagraniczne MSP. Wybrane problemy, Wydawnictwo Naukowe PWN, Warszawa

- Budzyński W. (2016), Eksport w przedsiębiorstwie. Wejście na rynek i realizacja transakcji zagranicznej, Poltext, Warszawa

- Jaworski W., Krzyżkiewicz Z., Kosiński B. (2000), Banki. Rynek, operacje, polityka, Poltext, Warszawa

- Malfliet J. (2011), Incoterms 2010 and the mode of transport: how to choose the right term, Ghent University, Belgium

- Marciniak-Neider D. (red.) (2011), Rozliczenia międzynarodowe, Polskie Wydawnictwo Ekonomiczne, Warszawa

- Resnick A., Maurice A. (1996), From the Bankruptcy Courts: Expiration of Letter of Credit After Payment Leaves Creditor Vulnerable to Preference Risk, Deane School of Law at Hofstra University, Scholarly Commons at Hofstra Law

Autor: Joanna Krupa, Andrzej Ruchałowski