Treaty shopping: Różnice pomiędzy wersjami

m (Pozycjonowanie) |

m (cleanup bibliografii i rotten links) |

||

| (Nie pokazano 1 pośredniej wersji utworzonej przez tego samego użytkownika) | |||

| Linia 86: | Linia 86: | ||

==Bibliografia== | ==Bibliografia== | ||

<noautolinks> | <noautolinks> | ||

* Głuchowski J. | * Głuchowski J. (1996), ''Oazy podatkowe'', Warszawa | ||

* Lipowski T. | * Lipowski T. (2002), ''Raje podatkowe: charakterystyka i sposoby wykorzystywania'', Ośrodek Doradztwa i Doskonalenia Kadr, Gdańsk | ||

* Obszyńska-Krasnodębska M., Krasnodębski R. (1995), ''Raje podatkowe- metody wykorzystania'', Przegląd Podatkowy, nr 2 | * Obszyńska-Krasnodębska M., Krasnodębski R. (1995), ''Raje podatkowe- metody wykorzystania'', Przegląd Podatkowy, nr 2 | ||

</noautolinks> | </noautolinks> | ||

Aktualna wersja na dzień 19:29, 1 gru 2023

Treaty shopping polega na wykorzystaniu istniejących umów o unikaniu podwójnego opodatkowania w taki sposób, aby dokonując operacji finansowych poza granicami kraju uzyskać korzyści finansowe w postaci zmniejszenia podatku zagranicznego. Termin ten nie ma polskiego odpowiednika i w dużym uproszczeniu oznacza nabywanie korzyści umownych. Metoda treaty shopping ma zastosowanie tylko wtedy, gdy osoba nie będąca rezydentem któregokolwiek z państw, które zawarło umowę o unikaniu podwójnego opodatkowania założy w nim spółkę lub inny podmiot w celu osiągnięcia korzyści wynikających z zawartej umowy oraz panujących w nich regulacjach wewnętrznych.

W zależności od zastosowanej techniki wyróżnia się dwie metody wykorzystania treaty shopping:

- direct-conduit method (metoda bezpośrednia)

- stepping-stone method (metoda pośrednia)

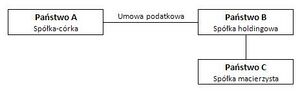

Metoda bezpośrednia

Pomiędzy państwami A i B zawarta jest umowa o unikaniu podwójnego opodatkowania, według której dywidendy płacone przez podmioty prowadzące działalność w państwie A, podmiotom w państwie B są zwolnione od podatku u źródła. Jednocześnie spółka w państwie B zwolniona jest od podatku od dywidend otrzymywanych od spółki, w której posiada 100% udziałów na mocy ustawodawstwa panującego w państwie B. Natomiast państwo C nie ma zawartej umowy podatkowej, ani z państwem A, ani z państwem B.

W celu wykorzystania opisanych wyżej korzyści wynikających z umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy państwami A i B oraz panującego w państwie B ustawodawstwa wewnętrznego, spółka mająca siedzibę w państwie C zakłada spółkę-córkę w państwie A, w której ma 100% udziałów, a następnie przekazuje te udziały utworzonej w kraju B drugiej spółce-córce. W ten sposób spółka B otrzymuje dywidendy, które są zwolnione od podatku w państwie A (według zawartej umowy) oraz w państwie B (według panujących przepisów, mówiących, że spółka jest zwolniona od podatku od dywidend otrzymywanych od podmiotów, w których ma 100% udziałów). Tak więc, dochody uzyskiwane z inwestycji w państwie A przez spółkę macierzystą mogą być "bezpodatkowo" kumulowane w państwie B. Ten sam efekt zostałby uzyskany, gdyby państwem B był raj podatkowy.

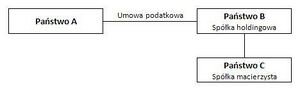

Metoda pośrednia

W tym przypadku spółka mająca siedzibę w państwie C udziela pożyczki firmie w państwie A. Kraje A i B zawarły umowę o unikaniu podwójnego opodatkowania, mówiącą, że odsetki wypłacane w państwie A rezydentom państwa B są zwolnione od podatku u źródła czyli w kraju A. Natomiast panujące w państwie B przepisy podatkowe stwierdzają konieczność płacenia podatku od otrzymywanych odsetek, ale nie ma podatku u źródła na odsetki wypłacane. Państwo C nie ma podpisanej umowy o unikaniu podwójnego opodatkowania z państwami A i B.

W celu wykorzystania korzyści płynących z zawarcia umowy o unikaniu podwójnego opodatkowania pomiędzy państwami A i B oraz panujących w państwie B przepisów podatkowych, spółka z siedzibą w kraju C zakłada w państwie B spółkę-córkę i przenosi na nią wszystkie prawa z tytułu umowy pożyczki z firmą w państwie A. Następnie spółka B zaciąga pożyczkę od spółki C na identycznych warunkach jak pierwotnie pożyczka pomiędzy C i A. W związku z zawartą umową o unikaniu podwójnego opodatkowania państwo A zwalnia z podatku odsetki u źródła wypłacane do państwa B. Tutaj teoretycznie podatek musi być zapłacony, natomiast według istniejącego prawa podatkowego w państwie B, odsetki wypłacane przez spółkę B, spółce C są zwolnione z podatku u źródła. W ten sposób dochód spółki B został zredukowany do zera. Spółka C według lokalnego prawa nie płaci podatku od odsetek otrzymywanych. Tym sposobem została wykorzystana umowa (o unikaniu podwójnego opodatkowania) pomiędzy państwami A i B.

Kontrowersje wokół treaty shoppingu

Krytyka treaty shoppingu

Treaty shopping jest praktyką, która spotyka się z krytyką ze strony wielu ekspertów i prawników. Głównym argumentem przeciwników tej praktyki jest to, że treaty shopping umożliwia przedsiębiorstwom unikanie płacenia podatków w swoim kraju pochodzenia poprzez wykorzystywanie korzystnych umów międzynarodowych o unikaniu podwójnego opodatkowania, zawartych przez inne państwa.

Negatywne skutki dla państw i społeczeństwa wynikające z treaty shoppingu są liczne. Przede wszystkim, państwa tracą znaczące dochody, które mogłyby zostać wykorzystane na rozwój infrastruktury, oświaty czy opieki społecznej. Ponadto, treaty shopping prowadzi do nierówności podatkowych, ponieważ przynoszące zyski przedsiębiorstwa mogą unikać płacenia podatków, podczas gdy mniejsze firmy i jednostki indywidualne muszą je opłacać w pełnej wysokości. To z kolei może prowadzić do narastania społecznych napięć i niezadowolenia.

Regulacje prawno-podatkowe i inicjatywy międzynarodowe

W odpowiedzi na rosnące problemy związane z treaty shoppingiem, wiele państw wprowadziło regulacje prawno-podatkowe w celu ograniczenia tej praktyki. Często polegają one na wprowadzeniu dodatkowych warunków, które przedsiębiorstwa muszą spełnić, aby móc korzystać z korzyści wynikających z umów o unikaniu podwójnego opodatkowania. Na przykład, niektóre państwa wprowadziły tzw. klauzule zakładające, że przedsiębiorstwo musi posiadać rzeczywistą działalność gospodarczą w danym kraju, aby móc skorzystać z korzystnych zapisów umowy podatkowej.

Jednym z przykładów międzynarodowej inicjatywy mającej na celu zwalczanie treaty shoppingu jest projekt BEPS (Base Erosion and Profit Shifting), opracowany przez Organizację Współpracy Gospodarczej i Rozwoju (OECD). Projekt BEPS ma na celu zapobieganie unikaniu opodatkowania przez wielonarodowe korporacje poprzez wprowadzenie środków mających na celu zmniejszenie zysków przenoszonych do jurysdykcji o niskim opodatkowaniu. Jednym z głównych elementów projektu BEPS jest wprowadzenie zasad ograniczających możliwość przesuwania zysków między jednostkami jednej korporacji w celu zmniejszenia obciążeń podatkowych.

Regulacje prawno-podatkowe i inicjatywy międzynarodowe mają na celu zmniejszenie skutków treaty shoppingu i zapewnienie bardziej sprawiedliwego systemu opodatkowania. Jednak skuteczność tych środków jest nadal przedmiotem debaty, a dalsze prace są konieczne w celu zapobieżenia wykorzystywaniu luki podatkowej przez przedsiębiorstwa.

Konsekwencje treaty shoppingu dla państw i gospodarki

Utrata dochodów państwa

Treaty shopping, czyli poszukiwanie korzystnych umów międzynarodowych w celu minimalizacji obciążeń podatkowych, prowadzi do znacznej utraty dochodów państwowych. Przedsiębiorstwa, korzystając z luk w systemie podatkowym, często przenoszą swoje siedziby lub dochody do innych jurysdykcji, gdzie obowiązują bardziej korzystne warunki podatkowe. W rezultacie, państwa tracą znaczną część dochodów, które mogłyby być wykorzystane na finansowanie usług publicznych i inwestycje w rozwój gospodarczy.

Treaty shopping powoduje, że dochody generowane przez przedsiębiorstwa są opodatkowane w jurysdykcjach o niższych stawkach podatkowych lub w ogóle nie są opodatkowane. Przedsiębiorstwa mogą wykorzystywać różne techniki, takie jak przekierowywanie dochodów do filii w krajach o niskich podatkach lub wykorzystywanie umów o unikaniu podwójnego opodatkowania w celu uniknięcia opodatkowania w kraju, w którym generują swoje dochody. W rezultacie, państwa tracą ważne źródło dochodów, które mogłyby być wykorzystane na realizację infrastruktury publicznej, systemu ochrony zdrowia, edukacji czy innych kluczowych dziedzin.

Dodatkowo, utrata dochodów państwowych z powodu treaty shoppingu prowadzi do wzrostu deficytu budżetowego i zwiększenia zadłużenia państwa. Państwo może być zmuszone do zaciągania pożyczek, aby zrekompensować utratę dochodów, co może prowadzić do pogorszenia stabilności finansowej państwa.

Nierówności podatkowe i nieuczciwa konkurencja

Treaty shopping prowadzi do powstania nierówności podatkowych między przedsiębiorstwami. Przedsiębiorstwa korzystające z korzyści płynących z treaty shoppingu mają niższe koszty podatkowe niż ich konkurenci, którzy działają w jurysdykcjach o wyższych stawkach podatkowych. To powoduje nieuczciwą konkurencję, ponieważ przedsiębiorstwa korzystające z treaty shoppingu mogą oferować swoje produkty lub usługi po niższych cenach, co wpływa negatywnie na inne przedsiębiorstwa działające w bardziej obciążonych podatkowo jurysdykcjach.

Szczególnie małe i średnie przedsiębiorstwa są narażone na negatywne skutki treaty shoppingu. Ponieważ często nie mają takiej elastyczności jak duże korporacje, nie są w stanie przenosić swoich siedzib lub dochodów do innych jurysdykcji w celu minimalizacji obciążeń podatkowych. Tym samym, są zmuszone płacić wyższe podatki, co prowadzi do nierówności konkurencyjnych na rynku. Małe i średnie przedsiębiorstwa mają mniejsze możliwości konkurowania z przedsiębiorstwami korzystającymi z treaty shoppingu, co może prowadzić do ograniczenia ich wzrostu i rozwoju.

Stabilność systemu podatkowego

Treaty shopping ma negatywny wpływ na stabilność systemu podatkowego. Przenoszenie siedzib przedsiębiorstw i dochodów do innych jurysdykcji w celu uniknięcia opodatkowania destabilizuje system podatkowy, który opiera się na zasadzie sprawiedliwego i równego opodatkowania. W rezultacie, system podatkowy staje się mniej skuteczny i mniej sprawiedliwy, co może prowadzić do utraty zaufania obywateli do państwa i systemu podatkowego.

Konsekwencje dla obywateli i społeczeństwa są również istotne. Utrata dochodów państwowych spowodowana treaty shoppingiem może prowadzić do ograniczenia finansowania usług publicznych, takich jak służba zdrowia, edukacja czy infrastruktura. Obywatele mogą odczuwać negatywne skutki takiego braku finansowania, co może prowadzić do ograniczenia jakości życia i pogorszenia warunków społecznych.

Stabilność systemu podatkowego jest kluczowym elementem dla prawidłowego funkcjonowania gospodarki. Treaty shopping, poprzez prowadzenie do utraty dochodów państwa i nierówności podatkowych, wpływa na stabilność systemu podatkowego, co może prowadzić do negatywnych skutków dla gospodarki jako całości. Gospodarka może stać się mniej konkurencyjna, mniej atrakcyjna dla inwestorów zagranicznych i mniej odporna na kryzysy ekonomiczne.

W świetle powyższych argumentów, treaty shopping należy traktować jako poważne wyzwanie dla państw i gospodarki. Konsekwencje tej praktyki są negatywne dla utrzymania stabilności systemu podatkowego, równości konkurencji oraz finansowania usług publicznych i rozwoju gospodarczego. Państwa powinny podjąć odpowiednie środki zaradcze, takie jak wprowadzenie regulacji anty-treaty shoppingowych, aby minimalizować te negatywne skutki i zapewnić sprawiedliwy i efektywny system podatkowy.

Środki zapobiegawcze i regulacje przeciwdziałające treaty shoppingowi

Klauzule anti-abuse i klauzule o głównym celu

Klauzule anti-abuse oraz klauzule o głównym celu są ważnymi narzędziami w zwalczaniu treaty shoppingu. Klauzule anti-abuse mają na celu uniemożliwienie wykorzystywania umów międzynarodowych w celu unikania opodatkowania lub otrzymywania korzyści, które nie są zgodne z intencjami tych umów.

Skuteczność klauzul anti-abuse w zwalczaniu treaty shoppingu jest uzależniona od ich precyzyjnego sformułowania oraz konsekwentnego stosowania przez państwa. Klauzule te mogą obejmować różne podejścia, takie jak klauzule o charakterze generalnym, które umożliwiają podatnikom udowodnienie rzeczywistego celu swoich działań, lub klauzule o charakterze szczegółowym, które zawierają konkretne kryteria do spełnienia.

Klauzule o głównym celu koncentrują się na zasadzie, że głównym celem działań podatnika powinno być osiągnięcie korzyści gospodarczych, a nie unikanie opodatkowania. Te klauzule mogą obejmować analizę rzeczywistego celu transakcji oraz ocenę, czy transakcje te są rzeczywiście uzasadnione gospodarczo.

W praktyce zastosowanie klauzul anti-abuse i klauzul o głównym celu może być trudne, ze względu na konieczność interpretacji i oceny intencji podatnika. Jednakże, kiedy są one skutecznie stosowane, mogą one znacznie ograniczyć możliwość treaty shoppingu i zapewnić bardziej sprawiedliwe rozliczanie podatków.

Wymóg posiadania rzeczywistej działalności gospodarczej

Wymóg posiadania rzeczywistej działalności gospodarczej jest kolejnym środkiem zapobiegającym treaty shoppingowi. Polega on na wymaganiu od podatników, którzy chcą skorzystać z korzyści umów międzynarodowych, udowodnienia posiadania rzeczywistej działalności gospodarczej w danym państwie.

Wprowadzenie takiego wymogu ma na celu uniemożliwienie podatnikom wykorzystywania umów międzynarodowych jedynie w celu unikania opodatkowania, bez rzeczywistego angażowania się w gospodarkę danego kraju. Wymóg posiadania rzeczywistej działalności gospodarczej może obejmować różne kryteria, takie jak obecność fizyczna, zatrudnienie lokalnych pracowników, inwestycje kapitałowe, czy prowadzenie rzeczywistej działalności operacyjnej.

Jednakże, wprowadzenie takiego wymogu może być kontrowersyjne, ze względu na potencjalne ograniczenia swobody przedsiębiorczości oraz trudności w określeniu, co stanowi rzeczywistą działalność gospodarczą. Ponadto, niektóre podmioty mogą próbować obejść ten wymóg poprzez tworzenie sztucznych struktur lub przenoszenie działalności do innych jurysdykcji.

Mimo tych ograniczeń, wymóg posiadania rzeczywistej działalności gospodarczej może stanowić skuteczne narzędzie w zwalczaniu treaty shoppingu, szczególnie jeśli jest odpowiednio zdefiniowany i egzekwowany.

Współpraca międzynarodowa i inicjatywy globalne

Współpraca międzynarodowa odgrywa kluczową rolę w zwalczaniu treaty shoppingu. Państwa muszą działać razem, aby zapewnić skuteczne egzekwowanie regulacji i zapobiegać praktykom, które prowadzą do unikania opodatkowania.

Inicjatywy globalne, takie jak projekt BEPS (Base Erosion and Profit Shifting), zostały stworzone w celu koordynacji działań państw w zakresie zwalczania treaty shoppingu i innych praktyk unikania opodatkowania. Projekt BEPS skupia się na rozwinięciu standardów i zaleceń dotyczących podatkowych aspektów transakcji międzynarodowych, aby zapewnić większą przejrzystość i uczciwość w międzynarodowym systemie podatkowym.

Współpraca międzynarodowa i inicjatywy globalne mogą przyczynić się do ujednolicenia przepisów podatkowych, wzmacniając tym samym zdolność państw do zwalczania treaty shoppingu na wielu frontach. Jednakże, aby te inicjatywy były skuteczne, konieczne jest zaangażowanie jak największej liczby państw oraz współpraca między organami podatkowymi na różnych szczeblach.

Podsumowując, środki zapobiegawcze i regulacje przeciwdziałające treaty shoppingowi, takie jak klauzule anti-abuse, klauzule o głównym celu, wymóg posiadania rzeczywistej działalności gospodarczej oraz współpraca międzynarodowa, stanowią istotne narzędzia w zwalczaniu praktyk unikania opodatkowania. Ich skuteczność zależy od precyzyjnego sformułowania, konsekwentnego stosowania oraz współpracy międzynarodowej.

| Treaty shopping — artykuły polecane |

| Unikanie opodatkowania — Podatek od dochodów kapitałowych — Rezydencja podatkowa — Podwójne opodatkowanie — Leasing nieruchomości — Mudaraba — Efekt osłony podatkowej — Pranie brudnych pieniędzy — Optymalizacja podatkowa |

Bibliografia

- Głuchowski J. (1996), Oazy podatkowe, Warszawa

- Lipowski T. (2002), Raje podatkowe: charakterystyka i sposoby wykorzystywania, Ośrodek Doradztwa i Doskonalenia Kadr, Gdańsk

- Obszyńska-Krasnodębska M., Krasnodębski R. (1995), Raje podatkowe- metody wykorzystania, Przegląd Podatkowy, nr 2

Autor: Beata Chryczyk