Kapitał obrotowy

Kapitał obrotowy - w szerokim znaczeniu rozumie się go jako aktywa bieżące, finansowane przez źródła krótkoterminowe (zobowiązania bieżące) oraz część kapitału stałego, którą tworzą zobowiązania długoterminowe i kapitał własny (T. Cicirko i in. 2010, s. 111). Tak definiowany kapitał obrotowy jest równy aktywom obrotowym i określa się mianem "kapitału obrotowego brutto". W praktyce, jako kapitał obrotowy rozumie się tą część aktywów obrotowych, która jest finansowana wyłącznie kapitałem stałym. Różnica ta jest podkreślana przez używanie pojęcia "kapitału obrotowego netto" (KON), zamiennie korzysta się też ze sformułowania "kapitał pracujący netto" (working capital). Innymi słowy, przez kapitał obrotowy brutto rozumie się "ogół źródeł finansowania aktywów obrotowych (majątku obrotowego)", natomiast kapitał pozostały po wydzieleniu zobowiązań bieżących ze źródeł finansowania aktywów obrotowych można nazwać kapitałem obrotowym netto (J. Czekaj, Z. Dresler 2011, s. 117). Jako że samo pojęcie kapitału obrotowego nie jest pojęciem jednoznacznym, zdaniem K. Kreczmańskiej-Gigol, bardziej wskazane określenie dla kapitału obrotowego to kapitał obrotowy brutto, co zmniejszałoby niebezpieczeństwo pomyłek (K. Kreczmańska-Gigol 2015, s. 172-173).

Polityka kapitału obrotowego wiąże się zazwyczaj z podejmowaniem krótkoterminowych decyzji finansowych, głównie w zakresie określenia właściwego poziomu aktywów bieżących oraz sposobu ich finansowania.

Kapitał obrotowy uważa się za bezwzględny miernik płynności finansowej, gdyż jego odpowiedni poziom zmniejsza ryzyko utraty płynności (T. Cicirko i in. 2010, s. 113). Można go traktować jako rezerwę, której dopuszczalne jest przeznaczenie na nieprzewidziane potrzeby jednostki. Ma to duże znaczenie np. w sytuacji, gdy występują trudności z uzyskaniem należności bądź rozprowadzeniem wytworzonych wyrobów (gdy środki są zamrożone na dłuższy okres, niż początkowo przewidywany).

TL;DR

Kapitał obrotowy to część aktywów i źródeł finansowania, która dotyczy aktywów bieżących i zobowiązań krótkoterminowych. Jest on kluczowym wskaźnikiem płynności finansowej i może być dodatni, zerowy lub ujemny. Zarządzanie kapitałem obrotowym polega na kształtowaniu wielkości i struktury aktywów oraz pozyskiwaniu źródeł finansowania. Istnieją trzy strategie zarządzania: konserwatywna, agresywna i umiarkowana. Cykl kapitału obrotowego obejmuje etapy nabywania materiałów, powstawania zobowiązań, produkcji i sprzedaży oraz regulowania zobowiązań. Długość cyklu zależy od konwersji zapasów, należności i odroczenia płatności.

Struktura kapitału obrotowego

Od strony aktywów do kapitału obrotowego zalicza się składniki występujące w części B bilansu (aktywa obrotowe): zapasy, należności krótkoterminowe, inwestycje krótkoterminowe oraz krótkoterminowe rozliczenia międzyokresowe; po stronie pasywów bierze się pod uwagę źródła finansowania wymienionych pozycji aktywów, którymi mogą być zarówno kapitały własne jak i obce, czyli zobowiązania (kredyty i pożyczki) długo - i krótkoterminowe.

Podejścia do obliczania kapitału obrotowego

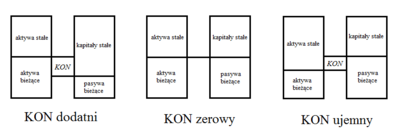

- Podejście kapitałowe (długoterminowe): kapitał obrotowy netto = kapitał stały - aktywa stałe

W powyższym ujęciu wychodzimy od kapitału stałego przedsiębiorstwa (który stanowi sumę kapitałów własnych i długoterminowych, czyli źródeł finansowania zaangażowanych w przedsiębiorstwie na okres dłuższy niż rok).

- Podejście majątkowe (krótkoterminowe): kapitał obrotowy netto = aktywa bieżące - zobowiązania bieżące

Punktem wyjścia w tej formule są aktywa bieżące (obrotowe), dla których ustala się poziom pokrycia kapitałami długoterminowymi.

Podsumowując, kapitał obrotowy netto to część kapitału stałego finansująca aktywa bieżące (zgodnie z podejściem kapitałowym), lub część aktywów bieżących finansowana źródłami długoterminowymi (zgodnie z podejściem majątkowym).

Możliwe warianty poziomu kapitału obrotowego netto

- dodatni - poziom kapitałów stałych przewyższa poziom aktywów trwałych; kapitał obrotowy tworzą właśnie kapitały długoterminowe, pokrywające część aktywów bieżących. Ryzyko prowadzenia działalności jest w takim przypadku małe, ponieważ przedsiębiorstwo ma możliwość finansować bieżące płatności częścią aktywów obrotowych. Może to jednak powodować dodatkowe koszty finansowe, bądź koszty magazynowania (R. Kowalak 2008, s. 94).

- zerowy - zrównany jest poziom aktywów bieżących i zobowiązań bieżących; sytuacja możliwa do osiągnięcia przez minimalizowanie poziomu należności i zapasów, przy równoczesnym maksymalizacji poziomu zobowiązań, co generuje środki pieniężne oraz przyspiesza okres obrotowy zapasów i skutkuje realizacją dostaw na czas. Jednakże, jednostka nie w tym przypadku żadnego zabezpieczenia na ewentualne niespodziewane wydatki.

- ujemny - zobowiązania bieżące finansują w całości majątek obrotowy, a także część aktywów trwałych. Jest to często spotykana sytuacja w firmach handlowych (sprzedaż za gotówkę przy wydłużanych okresach płatności wobec dostawców), lub w innych jednostkach - polityka (ryzykowna) w celu zmniejszenia kosztów finansowania przez wykorzystywanie tańszych kapitałów do finansowania aktywów trwałych.

Zarządzanie kapitałem obrotowym

Poziom utrzymywanego KON często zależy od specyfiki funkcjonowania jednostki, branży oraz rodzaju działalności. Zarządzanie kapitałem obrotowym to "proces kształtowania wielkości i struktury aktywów obrotowych oraz proces pozyskiwania źródeł finansowania tych aktywów" (J. Czekaj, Z. Dresler 2011, s. 118). Bardziej szczegółowo, składa się na niego wiele działań obejmujących zarządzanie aktywami obrotowymi i zobowiązaniami bieżącymi (szczególnie zapasami), należnościami, środkami pieniężnymi oraz zobowiązaniami krótkoterminowymi (T. Cicirko i in. 2010, s. 115). Wyróżnia się trzy typy strategii zarządzania:

- konserwatywna - dążenie do utrzymywania wysokiego poziomu najpłynniejszych składników aktywów (gotówki, krótkoterminowych papierów wartościowych) oraz bezpiecznego pułapu zapasów (materiałów, wyrobów), co minimalizuje ryzyko utraty płynności. Preferuje się wiarygodnych klientów, co buduje korzystną strukturę należności. Utrzymywany jest dodatni poziom kapitału obrotowego.

- agresywna - przeciwna do konserwatywnej; ogranicza się poziom aktywów płynnych (środków pieniężnych, zapasów), co zmniejsza zabezpieczenie na wypadek niespodziewanych wydatków bądź wzrost popytu i jednocześnie zwiększa ryzyko utraty płynności. Widoczne jest dążenie do pozyskiwania nowych klientów, głównie przez powszechne oferowanie kredytu kupieckiego, co często zwiększa udział należności przeterminowanych i nieściągalnych. Ta strategia oznacza utrzymywanie ujemnego poziomu kapitału obrotowego, cechuje się wzrostem wartości dla właścicieli. Stosowanie jej jest zalecane dla przedsiębiorstw o stabilnej pozycji rynkowej.

- umiarkowana - polega na wypośrodkowaniu dwóch powyższych strategii w zakresie aktywów bieżących i zobowiązań bieżących; często dąży się do minimalizacji poziomu KON. Stosowana jest w jednostkach, którym zależy zarówno na utrzymaniu płynności, jak i umiarkowanym poziomie wartości dla właścicieli. Można też ją uzyskać przez zestawienie strategii, np. konserwatywnego podejścia do aktywów oraz agresywnego do zobowiązań (i odwrotnie).

Jako że cele działalności przedsiębiorstwa definiuje się w dwóch wymiarach: krótkookresowym (utrzymanie płynności finansowej) i długookresowym (maksymalizowanie wartości rynkowej), rola kapitału obrotowego i przyjętej co do niego strategii oddziałuje w dużym stopniu na całość zarządzania finansami przedsiębiorstwa.

Cykl kapitału obrotowego

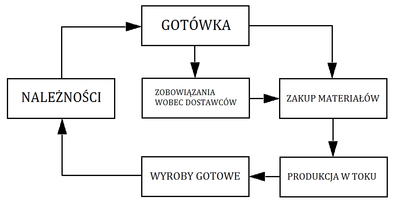

Poszczególne składniki kapitału obrotowego występują w ciągłym obrocie (J. Czekaj, Z. Dresler 2010, s. 126). Wyróżnić można poszczególne etapy:

- Nabywanie materiałów i surowców.

- Powstanie zobowiązań wobec pracowników.

- Powstanie produktów gotowych i sprzedaż - wzrost stanu środków pieniężnych lub powstawanie należności od odbiorców.

- Regulowanie krótkoterminowych zobowiązań.

- Wpływy za produkty (usługi).

Długość cyklu kapitału obrotowego zależy od długości cyklu konwersji zapasów i cyklu konwersji należności (tworzą one cykl brutto kapitału obrotowego, zwany inaczej cyklem operacyjnym) oraz długości okresu odroczenia płatności zobowiązań (cykl netto kapitału obrotowego, określany też cyklem kasowym). Można to wyrazić formułą:

- Cykl kapitału obrotowego = cykl konwersji zapasów + cykl konwersji należności - cykl odroczenia płatności zobowiązań

| Kapitał obrotowy — artykuły polecane |

| Strategia finansowania działalności — Płynność finansowa — Analiza płynności finansowej — Zysk — Strategia finansowa — Strategia finansowania aktywów obrotowych — Strategia agresywna — Wskaźnik rentowności — Strategia defensywna |

Bibliografia

- Brigham E. (2005), Podstawy zarządzania finansami, Polskie Wydawnictwo Ekonomiczne, Warszawa

- Cicirko T. (red.) (2010), Podstawy zarządzania płynnością finansową przedsiębiorstwa, Oficyna Wydawnicza SGH, Warszawa

- Czekaj J., Dresler Z. (2011), Zarządzanie finansami przedsiębiorstw: podstawy teorii, Wydawnictwo Naukowe PWN, Warszawa

- Fedorowicz Z. (1996), Finanse przedsiębiorstwa, Poltext, Warszawa

- Kowalak R. (2008), Ocena kondycji finansowej przedsiębiorstwa w badaniu zagrożenia upadłością, Ośrodek Doradztwa i Doskonalenia Kadr, Gdańsk

- Kreczmańska-Gigol K. (2015), Płynność finansowa przedsiębiorstwa: istota, pomiar, zarządzanie, Difin, Warszawa

- Wasilewski M., Zabolotnyy S. (2009), Sytuacja finansowa przedsiębiorstw o odmiennych strategiach zarządzania kapitałem obrotowym, Zeszyty Naukowe Szkoły Głównej Gospodarstwa Wiejskiego w Warszawie, Ekonomika i Organizacja Gospodarki Żywnościowej, nr 78

Autor: Patrycja Pawlak, Maciej Kubit