Stopa redyskontowa: Różnice pomiędzy wersjami

m (Pozycjonowanie) |

m (cleanup bibliografii i rotten links) |

||

| Linia 66: | Linia 66: | ||

==Bibliografia== | ==Bibliografia== | ||

<noautolinks> | <noautolinks> | ||

* Jarosz A. | * Jarosz A. (2004), ''Podstawy makroekonomii'', Oficyna Wydawnicza Fundacji Uniwersyteckiej KUL, Stalowa Wola | ||

* Kata R., (2011). ''Wpływ polityki fiskalnej i monetarnej na zadłużenie gospodarstw rolnych w Polsce'', Roczniki nauk rolniczych, seria G, T. 98, z. 3 | * Kata R., (2011). ''Wpływ polityki fiskalnej i monetarnej na zadłużenie gospodarstw rolnych w Polsce'', Roczniki nauk rolniczych, seria G, T. 98, z. 3 | ||

* Meisner J., (1999). ''Zagadnienia ogólne i mikroekonomiczne'', Wyd. ŚWSzZ, Katowice | * Meisner J., (1999). ''Zagadnienia ogólne i mikroekonomiczne'', Wyd. ŚWSzZ, Katowice | ||

Wersja z 20:58, 1 gru 2023

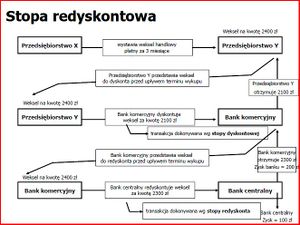

Stopa redyskontowa weksli jest stopą naliczaną przez bank centralny przyjmujący od banków komercyjnych, wcześniej przez nie dyskontowane, weksle pochodzące z obrotu gospodarczego.

- Dyskonto jest różnicą między wartością nominalną weksla a zawsze od niej niższą ceną jego zakupu. Wykup przez bank centralny weksli już dyskontowanych określa się redyskontem. Wyznaczana przez bank centralny.

Istnieje następujące zróżnicowanie w stopach wynikające ze stopnia płynności lub sztywności zabezpieczeń:

- stopa lombardowa

- stopa redyskontowa

- stopa referencyjna

- poziom rezerw obowiązkowych

Działanie

Wzrost stopy redyskontowej studzi koniunkturę. Wysoka stopa redyskontowa wpływa na ograniczenie podaży oferowanych przez bank handlowy weksli do redyskonta, ponieważ zmniejsza się zysk. Bank Centralny sięga po tzw. limity redyskontowe, które racjonują kredyty dla poszczególnych banków handlowych. Bank centralny reguluje zdolność udzielania kredytów przez banki komercyjne udzielając im pożyczek. Bank centralny wycenia ją, ustalając stopę procentową nazwaną stopą dyskontową, stopą bankową lub minimalną stopą pożyczkową. Spadek stopy redyskontowej podgrzewa koniunkturę. Niska stopa redyskontowa banku centralnego powiększa rezerwy banku handlowego.

Stopa redyskonta weksli NBP

- Ustalana przez Radę Polityki Pieniężnej.

- Polega na przyjęciu przez bank centralny weksli dyskontowanych przez banki do redyskonta i udzieleniu kredytu redyskontowego.

Polityka dyskontowa

Jest to oddziaływanie banku centralnego na podaż pieniądza na rynku. Taka polityka ma za zadanie określenie przez bank centralny poziomu stopy dyskontowej, co skutkuje na wysokość oprocentowania kredytów udzielanych bankom komercyjnym przez bank centralny.

- Wzrost stopy dyskontowej - podniesienie kosztów kredytu - zmniejszenie bazy monetarnej.

- Obniżenie stopy dyskontowej - obniżenie kosztów kredytu - zwiększenie bazy monetarnej.

- Wzrost kredytów banku centralnego - zwiększenie bazy monetarnej.

- Spadek kredytów banku centralnego - zmniejszenie bazy monetarnej.

Polityka dyskontowa może odgrywać rolę psychologiczną w systemach o bardzo dużym stopniu niezależności banków komercyjnych. Należy pamiętać, iż zbyt częste zmiany stopy dyskontowej nie wpływają pozytywnie dla banku centralnego. Prowadzi to do obniżenia zaufania wobec działań banku centralnego. Przejawem polityki dyskontowej może być także udzielanie tzw. kredytów dyskontowych. Są one udzielane upadającym bankom komercyjnym. Dzięki temu banki komercyjne posiadają dostęp do rezerw w czasie kryzysu.

Rola stopy redyskontowej w stabilizacji gospodarki

Zmiany stopy redyskontowej mają istotny wpływ na inflację oraz ogólną kondycję gospodarki. Wzrost stopy redyskontowej prowadzi do zwiększenia kosztów finansowania dla banków komercyjnych, co skutkuje podwyższaniem stóp procentowych dla klientów indywidualnych i firm. To z kolei hamuje popyt na kredyty, ogranicza inwestycje i wydatki konsumenckie, co może prowadzić do spowolnienia wzrostu gospodarczego. W przypadku wysokiej inflacji, podwyżka stopy redyskontowej ma na celu zmniejszenie podaży pieniądza w obiegu i ograniczenie wzrostu cen, co przyczynia się do stabilizacji poziomu cen w gospodarce.

Bank centralny wykorzystuje stopę redyskontową jako jedno z narzędzi polityki pieniężnej w celu regulowania podaży pieniądza i stabilizacji gospodarki. Podnoszenie stopy redyskontowej zmniejsza dostępność taniego kredytu, co ogranicza inflację i hamuje przegrzanie gospodarki. Z kolei obniżanie stopy redyskontowej ma na celu pobudzenie inwestycji i konsumpcji oraz stymulowanie wzrostu gospodarczego. Bank centralny może również stosować stopę redyskontową jako instrument interwencyjny w sytuacjach kryzysowych, aby zapewnić płynność na rynku finansowym.

Przykłady działań banków centralnych w zakresie kształtowania stopy redyskontowej w celu stabilizacji gospodarki różnią się w zależności od polityki prowadzonej przez dany bank centralny oraz sytuacji gospodarczej danego kraju. Na przykład, w okresie kryzysu finansowego w 2008 roku, wiele banków centralnych, takich jak Rezerwa Federalna w USA czy Europejski Bank Centralny, obniżyło stopy redyskontowe w celu pobudzenia gospodarki i zapewnienia płynności na rynku finansowym. Z kolei w przypadku wysokiej inflacji banki centralne podnoszą stopy redyskontowe, jak to miało miejsce w Polsce w latach 90. XX wieku.

Polityka redyskontowa ma zarówno swoje efektywności, jak i ograniczenia w stabilizacji gospodarki. Przez zmianę stopy redyskontowej bank centralny może wpływać na poziom inflacji, koniunkturę gospodarczą oraz stabilność sektora bankowego. Jednak efektywność polityki redyskontowej może być ograniczona przez inne czynniki gospodarcze, takie jak poziom zadłużenia publicznego, konkurencyjność gospodarki czy polityka fiskalna. Ponadto, zmiany stopy redyskontowej mogą mieć opóźniony efekt na gospodarkę, co utrudnia precyzyjne sterowanie polityką monetarną.

Banki centralne różnią się w podejściu do polityki redyskontowej ze względu na różnice w systemach finansowych, celach polityki pieniężnej oraz sytuacji gospodarczej danego kraju. Niektóre banki centralne, takie jak Rezerwa Federalna w USA, mają bardziej niezależne stanowisko w podejmowaniu decyzji dotyczących stopy redyskontowej. Inne banki centralne, takie jak Narodowy Bank Polski, mogą kierować się bardziej czynnikami makroekonomicznymi i celami stabilności gospodarczej. Różnice w podejściu do polityki redyskontowej wynikają również z różnic w tradycjach i historii gospodarczej poszczególnych krajów.

Stopa redyskontowa a ryzyko kredytowe

Stopa redyskontowa ma istotny wpływ na ocenę ryzyka kredytowego przez banki komercyjne. Wzrost stopy redyskontowej prowadzi do wzrostu kosztów finansowania dla banków, co skutkuje podwyższaniem oprocentowania kredytów udzielanych klientom. To z kolei wpływa na zdolność klientów do spłaty zobowiązań i zwiększa ryzyko niewypłacalności. Banki komercyjne muszą zatem uwzględniać stopę redyskontową w procesie oceny ryzyka kredytowego, aby odpowiednio wycenić ryzyko i ustalić oprocentowanie kredytów.

Ocenę ryzyka kredytowego w kontekście stopy redyskontowej wpływa wiele czynników. Przede wszystkim, poziom stopy redyskontowej wpływa na koszty finansowania dla banków komercyjnych, co jest istotne dla oceny zdolności klientów do spłaty zobowiązań. Ponadto, czynniki makroekonomiczne, takie jak inflacja, bezrobocie czy wzrost gospodarczy, mają wpływ na ryzyko kredytowe. Dodatkowo, czynniki sektorowe, takie jak ryzyko branżowe czy koniunktura w danym sektorze, również są brane pod uwagę w ocenie ryzyka kredytowego.

Zmiany stopy redyskontowej mają wpływ na poziom ryzyka kredytowego. Podwyżka stopy redyskontowej zwiększa koszty finansowania dla banków komercyjnych i może prowadzić do wzrostu oprocentowania kredytów udzielanych klientom. To z kolei zwiększa ryzyko niewypłacalności, ponieważ klienci mają trudniejszy dostęp do taniego kredytu. Z kolei obniżka stopy redyskontowej zmniejsza koszty finansowania dla banków i może prowadzić do obniżenia oprocentowania kredytów, co zmniejsza ryzyko niewypłacalności.

Banki komercyjne podejmują decyzje kredytowe w zależności od stopy redyskontowej, ponieważ wpływa ona na koszty finansowania i ryzyko kredytowe. W przypadku wysokiej stopy redyskontowej banki mogą zaoferować wyższe oprocentowanie kredytów, aby zrekompensować wzrost kosztów finansowania. Z kolei w przypadku niskiej stopy redyskontowej banki mogą obniżyć oprocentowanie kredytów, aby pozyskać klientów i pobudzić popyt na kredyty. Ponadto, banki komercyjne uwzględniają również inne czynniki, takie jak zdolność kredytowa klientów, zabezpieczenia oraz perspektywy rozwoju sektora, w procesie podejmowania decyzji kredytowych.

Zmiany stopy redyskontowej mają konsekwencje dla stabilności sektora bankowego. W przypadku podwyżki stopy redyskontowej banki komercyjne mogą napotkać trudności w spłacie zobowiązań, jeśli nie są w stanie podwyższyć oprocentowania kredytów dla klientów. To z kolei zwiększa ryzyko niewypłacalności i może prowadzić do problemów finansowych w sektorze bankowym. Z kolei obniżka stopy redyskontowej może pobudzić popyt na kredyty i stymulować działalność gospodarczą, co przyczynia się do stabilności sektora bankowego.

Stopa redyskontowa a polityka pieniężna

Stopa redyskontowa odgrywa istotną rolę w ramach ogólnej polityki pieniężnej. Jest jednym z narzędzi, które bank centralny może wykorzystać do regulowania podaży pieniądza i wpływania na warunki kredytowe w gospodarce. Poprzez zmiany stopy redyskontowej bank centralny może stymulować lub hamować inwestycje, konsumpcję oraz inflację, co wpływa na ogólny stan gospodarki.

Stopa redyskontowa jest powiązana z innymi narzędziami polityki pieniężnej, takimi jak stopa referencyjna i rezerwa obowiązkowa. Stopa redyskontowa wpływa na koszty finansowania dla banków, co ma wpływ na oprocentowanie kredytów dla klientów. Z kolei stopa referencyjna jest ustalana przez bank centralny i ma bezpośredni wpływ na koszty finansowania dla banków. Natomiast rezerwa obowiązkowa określa minimalny poziom środków, jakie banki muszą utrzymywać w banku centralnym, co wpływa na dostępność kredytu dla klientów.

Bank centralny korzysta z polityki redyskontowej w celu osiągnięcia celów polityki pieniężnej, takich jak stabilizacja cen, wzrost gospodarczy oraz stabilność sektora bankowego. Poprzez zmiany stopy redyskontowej bank centralny może wpływać na koszty finansowania, inwestycje, konsumpcję oraz inflację. Obniżka stopy redyskontowej może stymulować gospodarkę, podczas gdy podwyżka ma na celu ograniczenie inflacji i stabilizację gospodarczą.

Polityka redyskontowa ma swoje efektywności i ograniczenia w osiąganiu celów polityki pieniężnej. Przez zmianę stopy redyskontowej bank centralny może wpływać na koszty finansowania, popyt na kredyty oraz inflację. Jednak efektywność polityki redyskontowej może być ograniczona przez inne czynniki gospodarcze, takie jak polityka fiskalna, konkurencyjność gospodarki czy poziom zadłużenia publicznego. Ponadto, polityka redyskontowa może mieć opóźniony efekt na gospodarkę, co utrudnia precyzyjne sterowanie polityką pieniężną.

Różnice w podejściu do polityki redyskontowej między bankami centralnymi wynikają z różnic w systemach finansowych, celach polityki pieniężnej oraz sytuacji gospodarczej danego kraju. Niektóre banki centralne mają bardziej elastyczne podejście do polityki redyskontowej, dopasowując stopy redyskontowe do bieżącej sytuacji gospodarczej. Inne banki centralne mogą być bardziej ostrożne i preferować stabilność finansową, utrzymując stabilną stopę redyskontową przez dłuższy okres czasu. Różnice w podejściu do polityki redyskontowej wynikają również z różnic w tradycjach, historii gospodarczej oraz strukturze sektora bankowego poszczególnych krajów.

| Stopa redyskontowa — artykuły polecane |

| Stopa referencyjna — Instrumenty polityki pieniężnej — Stopa lombardowa — Podaż pieniądza — Cele polityki pieniężnej — Stopa rezerw gotówkowych — Stopa procentowa — Rezerwy obowiązkowe — Polityka rezerw obowiązkowych |

Bibliografia

- Jarosz A. (2004), Podstawy makroekonomii, Oficyna Wydawnicza Fundacji Uniwersyteckiej KUL, Stalowa Wola

- Kata R., (2011). Wpływ polityki fiskalnej i monetarnej na zadłużenie gospodarstw rolnych w Polsce, Roczniki nauk rolniczych, seria G, T. 98, z. 3

- Meisner J., (1999). Zagadnienia ogólne i mikroekonomiczne, Wyd. ŚWSzZ, Katowice

- Pietrzak B., Polański Z., Woźniak B. (2012), System finansowy w Polsce, Wydawnictwo Naukowe PWN, Warszawa

Autor: Mateusz Woźniak, Martyna Górecka