Krzywa Laffera: Różnice pomiędzy wersjami

m (Infobox update) |

(LinkTitles.) |

||

| Linia 19: | Linia 19: | ||

==Postępowanie podatników== | ==Postępowanie podatników== | ||

Wartość przychodów budżetowych przy stopie opodatkowania t=0% jest równa zero. Rząd w tej hipotetycznej sytuacji, nie daje przedsiębiorcy żadnych ograniczeń. Państwo podnosząc stawki opodatkowania powoduje, że podatnicy płaca coraz mniejsze kwoty należne z tytułu podatku. Uważają oni bowiem, że stawka opodatkowania jest za wysoka, co skłania ich do unikania płacenia całej kwoty podatkowej. | [[Wartość]] przychodów budżetowych przy stopie opodatkowania t=0% jest równa zero. [[Rząd]] w tej hipotetycznej sytuacji, nie daje przedsiębiorcy żadnych ograniczeń. Państwo podnosząc stawki opodatkowania powoduje, że podatnicy [[płaca]] coraz mniejsze kwoty należne z tytułu podatku. Uważają oni bowiem, że stawka opodatkowania jest za wysoka, co skłania ich do unikania płacenia całej kwoty podatkowej. | ||

Tak prowadzona [[polityka fiskalna|polityka]] państwa doprowadza do tego, że na skutek coraz wyższej stopy podatku, przypływy do budżetu z tego tytułu są coraz mniejsze, w skrajnym przypadku zerowe. | Tak prowadzona [[polityka fiskalna|polityka]] państwa doprowadza do tego, że na skutek coraz wyższej stopy podatku, przypływy do budżetu z tego tytułu są coraz mniejsze, w skrajnym przypadku zerowe. | ||

| Linia 35: | Linia 35: | ||

==Interpretacja== | ==Interpretacja== | ||

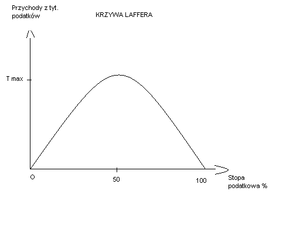

Z powyższego rysunku jasno wynika, że przy stopie opodatkowania równej zeru, wpływy do budżetu państwa z tytułu podatków wynosiłyby również zero. W drugiej skrajnej sytuacji, gdy [[podatek dochodowy]] wynosiłby 100%, wpływy budżetowe także wynosiłyby zero, ponieważ obywatele nie mieliby żadnej motywacji do pracy. W innych przypadkach wzrost stawki opodatkowania wywołuje dwa różne efekty - z jednej strony państwo zwiększa swoje wpływy budżetowe poprzez większy udział w dochodach podmiotów gospodarczych, z drugiej zaś podmioty gospodarcze zgłaszają mniejszy [[dochód]] do opodatkowania. Ten drugi efekt jest wynikiem ukrywania dochodów oraz zmniejszania się motywacji do pracy wraz ze wzrostem stopy opodatkowania. Poruszając się po krzywej w prawą stronę zaczynamy od stopy podatku równej zeru i wraz z niewielkim jej wzrostem zapewniamy budżetowi uzyskanie pewnych wpływów. [[Dochody]] budżetu początkowo rosną w miarę wzrostu stopy podatkowej, jednak po przekroczeniu pewnego jej poziomu oznaczonego na rysunku jako t*, przeważa brak motywacji do pracy spowodowany zbyt wysokimi obciążeniami podatkowymi, a co za tym idzie wpływy z podatków zmniejszają się, aby osiągnąć poziom zerowy przy stopie równej 100%. | Z powyższego rysunku jasno wynika, że przy stopie opodatkowania równej zeru, wpływy do budżetu państwa z tytułu podatków wynosiłyby również zero. W drugiej skrajnej sytuacji, gdy [[podatek dochodowy]] wynosiłby 100%, wpływy budżetowe także wynosiłyby zero, ponieważ obywatele nie mieliby żadnej motywacji do pracy. W innych przypadkach wzrost stawki opodatkowania wywołuje dwa różne efekty - z jednej strony państwo zwiększa swoje wpływy budżetowe poprzez większy [[udział]] w dochodach podmiotów gospodarczych, z drugiej zaś podmioty gospodarcze zgłaszają mniejszy [[dochód]] do opodatkowania. Ten drugi efekt jest wynikiem ukrywania dochodów oraz zmniejszania się motywacji do pracy wraz ze wzrostem stopy opodatkowania. Poruszając się po krzywej w prawą stronę zaczynamy od stopy podatku równej zeru i wraz z niewielkim jej wzrostem zapewniamy budżetowi uzyskanie pewnych wpływów. [[Dochody]] budżetu początkowo rosną w miarę wzrostu stopy podatkowej, jednak po przekroczeniu pewnego jej poziomu oznaczonego na rysunku jako t*, przeważa brak motywacji do pracy spowodowany [[zbyt]] wysokimi obciążeniami podatkowymi, a co za tym idzie wpływy z podatków zmniejszają się, aby osiągnąć poziom zerowy przy stopie równej 100%. | ||

Profesor Laffer tworząc swoja teorie opierał się na założeniu, że wiele nowoczesnych krajów o nazbyt rozbudowanej administracji i wysokich podatkach stosuje stopy opodatkowania przekraczające poziom t* z wykresu. Logicznym jest w tej sytuacji, że obniżenie podatków przyniosłoby dla tych krajów korzyści w postaci zwiększonych wpływów do budżetu. Zmniejszenie obciążenia podatkowego obywateli zostałoby skompensowane poprzez wzrost zatrudnienia i dochodów (opodatkowanych niższymi stawkami). Pozostaje jednak pytanie czy faktyczne stawki opodatkowania w krajach rozwiniętych przekroczyły już poziom t*. | Profesor Laffer tworząc swoja teorie opierał się na założeniu, że wiele nowoczesnych krajów o nazbyt rozbudowanej administracji i wysokich podatkach stosuje stopy opodatkowania przekraczające poziom t* z wykresu. Logicznym jest w tej sytuacji, że obniżenie podatków przyniosłoby dla tych krajów korzyści w postaci zwiększonych wpływów do budżetu. Zmniejszenie obciążenia podatkowego obywateli zostałoby skompensowane poprzez wzrost zatrudnienia i dochodów (opodatkowanych niższymi stawkami). Pozostaje jednak pytanie czy faktyczne stawki opodatkowania w krajach rozwiniętych przekroczyły już poziom t*. | ||

Należy jednak pamiętać, że krzywa Laffera w rzeczywistości rzadko kiedy ma kształt idealnej lub symetrycznej paraboli, o czym mogą zaświadczyć próby bezpośredniego oszacowania Krzywej Laffera dla Polski, wykonane przez Najwyższą Izbę Kontroli w 2003 r. Dotyczyły one krzywej dla akcyzy od wyrobów alkoholowych (spirytus i piwo), tytoniowych i paliw. W przypadku wyrobów tytoniowych nachylenie krzywej było relatywnie małe, co oznacza małą wrażliwość wpływów podatkowych na zmianę stopy podatkowej. W kwestii wyrobów spirytusowych wynik był odwrotny. Nietypowe wyniki otrzymano w przypadku paliw i piwa. W przypadku pierwszego z nich wpływy z podatku rosły wraz ze zwiększaniem stawki podatkowej, przy czym przyrosty wpływów były coraz większe, co może prowadzić do wniosku, iż dla tego podatku jest to początkowy fragment krzywej Laffera. W przypadku podatku akcyzowego od piwa wpływy z jego tytułu rosły liniowo wraz ze wzrostem stawki podatkowej. Wynikać to może z faktu, iż wyroby spirytusowe, a piwo, to substytuty. | Należy jednak pamiętać, że krzywa Laffera w rzeczywistości rzadko kiedy ma kształt idealnej lub symetrycznej paraboli, o czym mogą zaświadczyć próby bezpośredniego oszacowania Krzywej Laffera dla Polski, wykonane przez Najwyższą Izbę Kontroli w 2003 r. Dotyczyły one krzywej dla akcyzy od wyrobów alkoholowych (spirytus i piwo), tytoniowych i paliw. W przypadku wyrobów tytoniowych nachylenie krzywej było relatywnie małe, co oznacza małą wrażliwość wpływów podatkowych na zmianę stopy podatkowej. W kwestii wyrobów spirytusowych [[wynik]] był odwrotny. Nietypowe wyniki otrzymano w przypadku paliw i piwa. W przypadku pierwszego z nich wpływy z podatku rosły wraz ze zwiększaniem stawki podatkowej, przy czym przyrosty wpływów były coraz większe, co może prowadzić do wniosku, iż dla tego podatku jest to początkowy fragment krzywej Laffera. W przypadku podatku akcyzowego od piwa wpływy z jego tytułu rosły liniowo wraz ze wzrostem stawki podatkowej. Wynikać to może z faktu, iż [[wyroby]] spirytusowe, a piwo, to substytuty. | ||

==Próby bezpośredniego oszacowania krzywej Laffera== | ==Próby bezpośredniego oszacowania krzywej Laffera== | ||

| Linia 50: | Linia 50: | ||

gdzie: | gdzie: | ||

''POD<sub>t</sub>'' ‒ realne dochody z tytułu podatku dochodowego od osób fizycznych per capita w okresie t. Urealnienie tych dochodów zostało dokonane w oparciu o wskaźnik CPI | ''POD<sub>t</sub>'' ‒ realne dochody z tytułu podatku dochodowego od osób fizycznych per capita w okresie t. Urealnienie tych dochodów zostało dokonane w oparciu o [[wskaźnik]] CPI | ||

''Stawka<sub>t</sub>'' ‒ stawka podatku dochodowego od osób fizycznych w okresie t obliczana jako stosunek dochodów z tytułu tego podatku do dochodu podlegającego opodatkowaniu | ''Stawka<sub>t</sub>'' ‒ stawka podatku dochodowego od osób fizycznych w okresie t obliczana jako stosunek dochodów z tytułu tego podatku do dochodu podlegającego opodatkowaniu | ||

''U<sub>1t</sub>'' ‒ błąd losowy w okresie t | ''U<sub>1t</sub>'' ‒ [[błąd]] losowy w okresie t | ||

Jest to jednak bardzo uproszczony model. Nie uwzględnia on chociażby takich parametrów jak: mentalność podatkowa, skuteczność ściągania podatków czy też zróżnicowanie gospodarstw domowych. Rząd nie wykorzystuje jej więc jako narzędzia, które kształtuje politykę fiskalną państwa, gdyż nie ma sztywnych reguł, dzięki którym można wyznaczyć maksymalny poziom wpływów podatkowych. | Jest to jednak bardzo uproszczony [[model]]. Nie uwzględnia on chociażby takich parametrów jak: mentalność podatkowa, [[skuteczność]] ściągania podatków czy też zróżnicowanie gospodarstw domowych. Rząd nie wykorzystuje jej więc jako narzędzia, które kształtuje politykę fiskalną państwa, gdyż nie ma sztywnych reguł, dzięki którym można wyznaczyć maksymalny poziom wpływów podatkowych. | ||

==Wykorzystanie w praktyce== | ==Wykorzystanie w praktyce== | ||

Pierwszym bezpośrednim zastosowaniem w polityce gospodarczej koncepcji krzywej Laffera był amerykański [[eksperyment]] podatkowy. Na początku lat 80. XX kongres wprowadził znaczna obniżkę stóp podatkowych, wynoszącą 25% od dochodów osobistych. | Pierwszym bezpośrednim zastosowaniem w polityce gospodarczej koncepcji krzywej Laffera był amerykański [[eksperyment]] podatkowy. Na początku lat 80. XX kongres wprowadził znaczna obniżkę stóp podatkowych, wynoszącą 25% od dochodów osobistych. | ||

Sprawa tzw. efektu redystrybucyjnego wywołana obniżką stawek nie wzbudziła większych kontrowersji, w przeciwieństwie do podstawowej sprawy, jaką była optymalizacja wpływów podatkowych. [[Dane]] statystyczne z lat 80-tych potwierdziły efekt redystrybucyjny, jaki nastąpił w USA.W 1981 r. udział w przychodcach z podatków 10% Amerykanów o najwyższych dochodach wynosił 48%, podczas gdy w 1988 r. wynosił już ponad 57% (wyjaśniano to zmniejszeniem bodźców do unikania podatków lub chęcią skorzystania z- tymczasowych - korzystnych zmian podatkowych). Z drugiej jednak strony zdecydowana większość ekonomistów (m.in. Samuelso i Nordhaus) jest zgodna co do tego, że obniżce podatków w latach 80. w Stanach Zjednoczonych towarzyszyło obniżenie dochodów rządu federalnego, czego naturalną konsekwencją było zwiększenie się deficytu budżetowego. Niezależnie od ocen przyczyn i konsekwencji znacznych obniżek podatków na wielkość i strukturę przychodów podatkowych, większość ekonomistów zauważa ich zdecydowanie pozytywny wpływ na dynamikę wzrostu gospodarczego USA w latach 80. | Sprawa tzw. efektu redystrybucyjnego wywołana obniżką stawek nie wzbudziła większych kontrowersji, w przeciwieństwie do podstawowej sprawy, jaką była [[optymalizacja]] wpływów podatkowych. [[Dane]] statystyczne z lat 80-tych potwierdziły efekt redystrybucyjny, jaki nastąpił w USA.W 1981 r. udział w przychodcach z podatków 10% Amerykanów o najwyższych dochodach wynosił 48%, podczas gdy w 1988 r. wynosił już ponad 57% (wyjaśniano to zmniejszeniem bodźców do unikania podatków lub chęcią skorzystania z- tymczasowych - korzystnych zmian podatkowych). Z drugiej jednak strony zdecydowana większość ekonomistów (m.in. Samuelso i Nordhaus) jest zgodna co do tego, że obniżce podatków w latach 80. w Stanach Zjednoczonych towarzyszyło obniżenie dochodów rządu federalnego, czego naturalną konsekwencją było zwiększenie się deficytu budżetowego. Niezależnie od ocen przyczyn i konsekwencji znacznych obniżek podatków na wielkość i strukturę przychodów podatkowych, większość ekonomistów zauważa ich zdecydowanie pozytywny wpływ na dynamikę wzrostu gospodarczego USA w latach 80. | ||

==Różne sposoby interpretacji krzywej Laffera== | ==Różne sposoby interpretacji krzywej Laffera== | ||

Istnieją dwie możliwości interpretacji krzywej: | Istnieją dwie możliwości interpretacji krzywej: | ||

* Tak jak robił to jej twórca, optując za obniżeniem stóp podatkowych. [[Opcja]] ta jest dosyć często traktowana jako obietnica znacznego obniżenia stawek podatkowych, w związku z czym jej wykorzystanie jest powszechne podczas kampanii wyborczych. | * Tak jak robił to jej twórca, optując za obniżeniem stóp podatkowych. [[Opcja]] ta jest dosyć często traktowana jako obietnica znacznego obniżenia stawek podatkowych, w związku z czym jej wykorzystanie jest powszechne podczas kampanii wyborczych. | ||

* Może ona także stanowić swoiste ostrzeżenie przed podwyższaniem podatków. Zwiększanie stóp podatkowych ponad pewną wartość t* jest niewskazane. | * Może ona także stanowić swoiste [[ostrzeżenie]] przed podwyższaniem podatków. Zwiększanie stóp podatkowych ponad pewną wartość t* jest niewskazane. | ||

==Bibliografia== | ==Bibliografia== | ||

* Begg D., Fischer S., Dornbusch R. (2003), ''Mikroekonomia'', PWE, Warszawa | * Begg D., Fischer S., Dornbusch R. (2003), ''[[Mikroekonomia]]'', PWE, Warszawa | ||

* Cichocki S., Kokoszczyński R. (2016), ''Ekonomia'', Uniwersytet Warszawski | * Cichocki S., Kokoszczyński R. (2016), ''[[Ekonomia]]'', Uniwersytet Warszawski | ||

* Gwiazdowski, R. (1999). ''[http://www.wei.org.pl/files/manager/file-55910c540dcb0ccc6942920f4667895a.pdf Krzywa Laffera]''. In Forum Doradców Podatkowych (No. 6). | * Gwiazdowski, R. (1999). ''[http://www.wei.org.pl/files/manager/file-55910c540dcb0ccc6942920f4667895a.pdf Krzywa Laffera]''. In Forum Doradców Podatkowych (No. 6). | ||

* Milewski R., Kwiatkowski E. (2005), ''Podstawy ekonomii'', Wydawnictwo Naukowe PWN, Warszawa | * Milewski R., Kwiatkowski E. (2005), ''Podstawy ekonomii'', Wydawnictwo Naukowe PWN, Warszawa | ||

* Nasiłowski M. (1998), ''System rynkowy'', Key Text, Warszawa | * Nasiłowski M. (1998), ''[[System]] rynkowy'', Key Text, Warszawa | ||

* Pasternak-Malicka M. (2014), ''Nierówności Społeczne a Wzrost Gospodarczy'', z. nr 40 | * Pasternak-Malicka M. (2014), ''Nierówności Społeczne a Wzrost Gospodarczy'', z. nr 40 | ||

* Samuelson P.A., Nordhaus W.D. (1996), ''Ekonomia 2'', Wydawnictwo Naukowe PWN, Warszawa | * Samuelson P.A., Nordhaus W.D. (1996), ''Ekonomia 2'', Wydawnictwo Naukowe PWN, Warszawa | ||

Wersja z 03:32, 20 maj 2020

| Krzywa Laffera |

|---|

| Polecane artykuły |

Krzywa Laffera to koncepcja opracowana w latach 70 XX w. przez Amerykanina Arthura Laffera, która obrazuje związek między stopa podatkową a wielkością wpływów z podatków. Umiarkowany wzrost stóp opodatkowania zwiększa sumę wpływów podatkowych ale do pewnego poziomu. Jest to tak zwany punkt nasycenia, odpowiadający stawce maksymalizującej przychody podatkowe.

Postępowanie podatników

Wartość przychodów budżetowych przy stopie opodatkowania t=0% jest równa zero. Rząd w tej hipotetycznej sytuacji, nie daje przedsiębiorcy żadnych ograniczeń. Państwo podnosząc stawki opodatkowania powoduje, że podatnicy płaca coraz mniejsze kwoty należne z tytułu podatku. Uważają oni bowiem, że stawka opodatkowania jest za wysoka, co skłania ich do unikania płacenia całej kwoty podatkowej.

Tak prowadzona polityka państwa doprowadza do tego, że na skutek coraz wyższej stopy podatku, przypływy do budżetu z tego tytułu są coraz mniejsze, w skrajnym przypadku zerowe.

Efekty wzrostu opodatkowania

Wzrost stawki opodatkowania powoduje:

- zmniejszenie deklarowanego do opodatkowania dochodu podmiotów gospodarczych

- Zmniejszeniem motywacji do podejmowania pracy i działalności gospodarczej spowodowane ograniczeniem korzyści, jaką podatnicy odnoszą ze swojej pracy.

- Zwiększeniem skłonności do ukrywania swoich dochodów i wchodzenia w szarą strefę

- Przy poziomie opodatkowania t = 100% ustają wszelkie bodźce do pracy i prowadzenia działalności gospodarczej podlegającej opodatkowaniu.

Interpretacja

Z powyższego rysunku jasno wynika, że przy stopie opodatkowania równej zeru, wpływy do budżetu państwa z tytułu podatków wynosiłyby również zero. W drugiej skrajnej sytuacji, gdy podatek dochodowy wynosiłby 100%, wpływy budżetowe także wynosiłyby zero, ponieważ obywatele nie mieliby żadnej motywacji do pracy. W innych przypadkach wzrost stawki opodatkowania wywołuje dwa różne efekty - z jednej strony państwo zwiększa swoje wpływy budżetowe poprzez większy udział w dochodach podmiotów gospodarczych, z drugiej zaś podmioty gospodarcze zgłaszają mniejszy dochód do opodatkowania. Ten drugi efekt jest wynikiem ukrywania dochodów oraz zmniejszania się motywacji do pracy wraz ze wzrostem stopy opodatkowania. Poruszając się po krzywej w prawą stronę zaczynamy od stopy podatku równej zeru i wraz z niewielkim jej wzrostem zapewniamy budżetowi uzyskanie pewnych wpływów. Dochody budżetu początkowo rosną w miarę wzrostu stopy podatkowej, jednak po przekroczeniu pewnego jej poziomu oznaczonego na rysunku jako t*, przeważa brak motywacji do pracy spowodowany zbyt wysokimi obciążeniami podatkowymi, a co za tym idzie wpływy z podatków zmniejszają się, aby osiągnąć poziom zerowy przy stopie równej 100%.

Profesor Laffer tworząc swoja teorie opierał się na założeniu, że wiele nowoczesnych krajów o nazbyt rozbudowanej administracji i wysokich podatkach stosuje stopy opodatkowania przekraczające poziom t* z wykresu. Logicznym jest w tej sytuacji, że obniżenie podatków przyniosłoby dla tych krajów korzyści w postaci zwiększonych wpływów do budżetu. Zmniejszenie obciążenia podatkowego obywateli zostałoby skompensowane poprzez wzrost zatrudnienia i dochodów (opodatkowanych niższymi stawkami). Pozostaje jednak pytanie czy faktyczne stawki opodatkowania w krajach rozwiniętych przekroczyły już poziom t*.

Należy jednak pamiętać, że krzywa Laffera w rzeczywistości rzadko kiedy ma kształt idealnej lub symetrycznej paraboli, o czym mogą zaświadczyć próby bezpośredniego oszacowania Krzywej Laffera dla Polski, wykonane przez Najwyższą Izbę Kontroli w 2003 r. Dotyczyły one krzywej dla akcyzy od wyrobów alkoholowych (spirytus i piwo), tytoniowych i paliw. W przypadku wyrobów tytoniowych nachylenie krzywej było relatywnie małe, co oznacza małą wrażliwość wpływów podatkowych na zmianę stopy podatkowej. W kwestii wyrobów spirytusowych wynik był odwrotny. Nietypowe wyniki otrzymano w przypadku paliw i piwa. W przypadku pierwszego z nich wpływy z podatku rosły wraz ze zwiększaniem stawki podatkowej, przy czym przyrosty wpływów były coraz większe, co może prowadzić do wniosku, iż dla tego podatku jest to początkowy fragment krzywej Laffera. W przypadku podatku akcyzowego od piwa wpływy z jego tytułu rosły liniowo wraz ze wzrostem stawki podatkowej. Wynikać to może z faktu, iż wyroby spirytusowe, a piwo, to substytuty.

Próby bezpośredniego oszacowania krzywej Laffera

Pytanie jakie stawki podatkowe należy więc wprowadzić, aby wpływy były możliwie największe było celem badawczym naukowców. W latach 90. XX (1996) badacz Yu Hsing próbował ustalić, jaka konkretnie stawka podatkowa pozwoli na maksymalizację przychodu. Oto wzór jaki ustalił:

PODt = β1Stawkat + β2Stawkat2 + U1t

gdzie:

PODt ‒ realne dochody z tytułu podatku dochodowego od osób fizycznych per capita w okresie t. Urealnienie tych dochodów zostało dokonane w oparciu o wskaźnik CPI

Stawkat ‒ stawka podatku dochodowego od osób fizycznych w okresie t obliczana jako stosunek dochodów z tytułu tego podatku do dochodu podlegającego opodatkowaniu

U1t ‒ błąd losowy w okresie t

Jest to jednak bardzo uproszczony model. Nie uwzględnia on chociażby takich parametrów jak: mentalność podatkowa, skuteczność ściągania podatków czy też zróżnicowanie gospodarstw domowych. Rząd nie wykorzystuje jej więc jako narzędzia, które kształtuje politykę fiskalną państwa, gdyż nie ma sztywnych reguł, dzięki którym można wyznaczyć maksymalny poziom wpływów podatkowych.

Wykorzystanie w praktyce

Pierwszym bezpośrednim zastosowaniem w polityce gospodarczej koncepcji krzywej Laffera był amerykański eksperyment podatkowy. Na początku lat 80. XX kongres wprowadził znaczna obniżkę stóp podatkowych, wynoszącą 25% od dochodów osobistych. Sprawa tzw. efektu redystrybucyjnego wywołana obniżką stawek nie wzbudziła większych kontrowersji, w przeciwieństwie do podstawowej sprawy, jaką była optymalizacja wpływów podatkowych. Dane statystyczne z lat 80-tych potwierdziły efekt redystrybucyjny, jaki nastąpił w USA.W 1981 r. udział w przychodcach z podatków 10% Amerykanów o najwyższych dochodach wynosił 48%, podczas gdy w 1988 r. wynosił już ponad 57% (wyjaśniano to zmniejszeniem bodźców do unikania podatków lub chęcią skorzystania z- tymczasowych - korzystnych zmian podatkowych). Z drugiej jednak strony zdecydowana większość ekonomistów (m.in. Samuelso i Nordhaus) jest zgodna co do tego, że obniżce podatków w latach 80. w Stanach Zjednoczonych towarzyszyło obniżenie dochodów rządu federalnego, czego naturalną konsekwencją było zwiększenie się deficytu budżetowego. Niezależnie od ocen przyczyn i konsekwencji znacznych obniżek podatków na wielkość i strukturę przychodów podatkowych, większość ekonomistów zauważa ich zdecydowanie pozytywny wpływ na dynamikę wzrostu gospodarczego USA w latach 80.

Różne sposoby interpretacji krzywej Laffera

Istnieją dwie możliwości interpretacji krzywej:

- Tak jak robił to jej twórca, optując za obniżeniem stóp podatkowych. Opcja ta jest dosyć często traktowana jako obietnica znacznego obniżenia stawek podatkowych, w związku z czym jej wykorzystanie jest powszechne podczas kampanii wyborczych.

- Może ona także stanowić swoiste ostrzeżenie przed podwyższaniem podatków. Zwiększanie stóp podatkowych ponad pewną wartość t* jest niewskazane.

Bibliografia

- Begg D., Fischer S., Dornbusch R. (2003), Mikroekonomia, PWE, Warszawa

- Cichocki S., Kokoszczyński R. (2016), Ekonomia, Uniwersytet Warszawski

- Gwiazdowski, R. (1999). Krzywa Laffera. In Forum Doradców Podatkowych (No. 6).

- Milewski R., Kwiatkowski E. (2005), Podstawy ekonomii, Wydawnictwo Naukowe PWN, Warszawa

- Nasiłowski M. (1998), System rynkowy, Key Text, Warszawa

- Pasternak-Malicka M. (2014), Nierówności Społeczne a Wzrost Gospodarczy, z. nr 40

- Samuelson P.A., Nordhaus W.D. (1996), Ekonomia 2, Wydawnictwo Naukowe PWN, Warszawa

Autor: Agata Rybicka, Dorota Czyżewska, Tomasz Pająk