Próg rentowności

| Próg rentowności |

|---|

| Polecane artykuły |

Próg rentowności (BEP - break even point) – to punkt graniczny, w którym badane przedsięwzięcie nie przynosi zysków ani nie powoduje strat. W punkcie tym następuje zrównanie przychodów z całkowitymi kosztami poniesionymi przez przedsiębiorstwo. Wynik finansowy wynosi zero.

Próg rentowności jest przydatny w bieżącym zarządzaniu przedsiębiorstwem. Wykorzystywany jest również do oceny projektów inwestycyjnych.

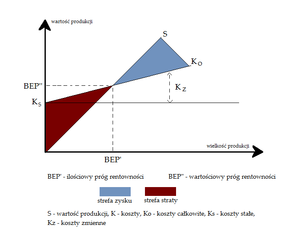

Próg rentowności może być wyrażony:

- ilościowo - ilość produkcji, przy której BEP jest równy zero

- wartościowo - wartość produkcji, przy której BEP jest równy zero, gdzie wartość przychodów ze sprzedaży równa się kosztom całkowitym

- procentowo – określający jaką część przewidywanego popytu należy wykorzystać by poniesione koszty zrównoważyć przychodami ze sprzedaży

Próg rentowności można również przedstawić w sposób graficzny.

Próg rentowności można obliczyć jako relację kosztów stałych przedsiębiorstwa do stopy marży pokrycia. W analizie progu rentowności ustala się marże bezpieczeństwa (bezwzględną i względną) pokazujące, o ile można obniżyć sprzedaż (wartościowo i procentowo), aby nie ponieść strat.

Analiza progu rentowności opiera się na podziale ogółu kosztów ponoszonych przez przedsiębiorstwo na koszty stałe - niezależnych od wielkości produkcji - oraz zmienne - zależne od kosztów produkcji. Przyjmuje się pewne założenia upraszczające, co do poziomu ceny i kosztów w okresie obliczania.

TL;DR

Próg rentowności to punkt graniczny, w którym przedsięwzięcie nie przynosi zysków ani nie powoduje strat. Może być wyrażony ilościowo, wartościowo lub procentowo. Oblicza się go jako relację kosztów stałych do stopy marży pokrycia. Może być rozszerzony o koszty finansowe. Analiza progu rentowności w ujęciu prospektywnym uwzględnia niepewność dotyczącą przyjętych wartości. Wyznacza się także prawdopodobieństwo osiągnięcia progu rentowności.

Ilościowy próg rentowności

{{#ev:youtube|Q1qALh51ijw|480|right|Opłacalność projektu (Sławomir Wawak)|frame}} Ogólny wzór na obliczenie ilościowego progu rentowności przedstawia się następująco:

Parser nie mógł rozpoznać (błąd składni): {\displaystyle BEP ilościowy = \frac{Ks}{(Cj - Kzj)}}

- Ks - całkowite koszty stałe,

- Cj - cena jednostkowa,

- Kzj - koszt zmienny jednostkowy,

- Cj - Kzj - marża jednostkowa na pokrycie

Wartościowy próg rentowności

BEP wartościowy oblicza się natomiast mnożąc BEP ilościowy przez jednostkową cenę sprzedaży.

Parser nie mógł rozpoznać (błąd składni): {\displaystyle BEP wartościowy = BEPilościowy * Cj}

Procentowy próg rentowności

Wzór na obliczenie procentowego progu rentowności przedstawia się następująco:

- Xm – maksymalna możliwa wielkość sprzedaży określona na podstawie prognozy popytu

Rozszerzony próg rentowności

Próg rentowności można rozszerzyć o koszty finansowe, ponieważ większość przedsiębiorstw finansuje swoją działalność kapitałami obcymi. Stanowią one ważną część całości kosztów przedsiębiorstwa. Zatem przedsiębiorstwo będzie rentowne, gdy przychody pokryją nie tylko koszty stałe i zmienne, ale również finansowe.

Wzór na próg rentowności powiększony o koszty finansowe przedstawia się następująco:

- Kf - koszty finansowe

Analiza prospektywna progu rentowności

Analiza progu rentowności w ujęciu prospektywnym wiąże się z niepewnością, co do przyjętych w obliczeniach wartości. Największą niepewnością obarczona jest wielkość sprzedaży.

Szacowanie wartości BEP

Przeprowadzając analizę BEP w warunkach niepewności założymy, że wielkość sprzedaży ma rozkład normalny a średnia wartość sprzedaży oraz odchylenie standardowe są znane, produkcja jest jednorodna. Wartości te można oszacować na podstawie danych empirycznych z przeszłości. Można to zapisać w następujący sposób:

Q ~ N (mQ, sQ)

mQ - średnia wielkość sprzedaży,

sQ - odchylenie standardowe wielkości sprzedaży

W związku z założeniem rozkładu normalnego wynik finansowy sprzedaży będzie miał postać.

Z ~ N (mZ, sZ)

mZ - średnia wyniku finansowego

sZ - odchylenie standardowe

Można więc zapisać, że wynik finansowy sprzedaży ma następujący rozkład:

Z ~ N [(p - kQ) mQ -KS; (p - kZ) SQ]

Średnia wartość wyniku finansowego jest funkcją średniej wielkości sprzedaży, a odchylenie standardowe wyniku finansowego zależy od odchylenia standardowego wielkości sprzedaży.

Prawdopodobieństwo osiągnięcia BEP

Kolejnym krokiem jest wyznaczenie prawdopodobieństwa osiągnięcia obliczonego progu rentowności, w tym celu trzeba najpierw dokonać standaryzacji wyniku finansowego, dokonać tego można korzystając ze wzoru:

Zo - rozpatrywany poziom wyniku finansowego

To - zestandaryzowana wartość wyniku finansowego

Wartość ta wskazuje ile odchyleń standardowych wyniku finansowego stanowi różnica między założonym poziomem zysku ZO a jego wartością średnią mZ.

Wynik finansowy dla progu rentowności wynosi zero, a więc wartość zestandaryzowana tego wyniku będzie wynosiła:

Na podstawie dotychczasowych obliczeń, a konkretnie założonego poziomu wyniku finansowego i jego wartości zestandaryzowanej, można wyznaczyć dwa rodzaje prawdopodobieństwa:

- prawdopodobieństwa osiągnięcia wyniku finansowego mniejszego bądź równego względem ustalonego poziomu Z0, jako wartość dystrybuanty rozkładu normalnego w punkcie T0.

P (Z<=Zo)=F (To)

- prawdopodobieństwo osiągnięcia wyniku finansowego większego niż założony poziom Z0, jako dopełnienie poprzedniego wzoru do jedności.

P (Z>Zo)=1-F (To)

Analiza ta dostarcza informacji, co do realności osiągnięcia obliczonego progu rentowności.

Bibliografia

- Nowak E. (2003) Zaawansowana rachunkowość zarządcza, PWE, Warszawa

- Sierpińska M., Jachna T. (2006). Ocena przedsiębiorstwa według standardów światowych, PWN, Warszawa

- Sobańska I. (2010). Rachunkowość zarządcza. Podejście operacyjne i strategiczne, Wydawnictwo C.H.Beck, Warszawa, s. 206-210

- Sojak S. (2012). Analiza progu rentowności, Rachunkowość, nr 10, s. 2 - 12

- Nowak E. (2005) Analiza sprawozdań finansowych, PWE, Warszawa

- Żwirbla A. (2014). Nowa metoda analizy progu rentowności oraz dźwigni ekonomicznych, Zeszyty Naukowe WSHE, Tom XXXIX, s. 87

Autor: Piotr Byrski, Karolina Kruszczak