Inkaso gotówkowe

| Inkaso gotówkowe |

|---|

| Polecane artykuły |

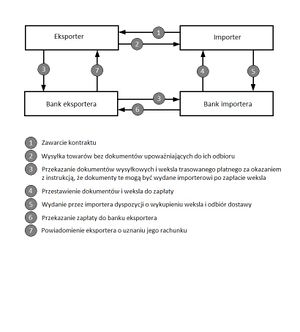

Inkaso gotówkowe jest jedną z dwóch zasadniczych form inkasa dokumentowego (dokumentary collection) – druga forma to inkaso akceptacyjne. Inkaso gotówkowe jest również zwane kasowym (awista). Istota inkasa gotówkowego polega na tym, iż warunkiem wydania przez bank dokumentów handlowych uprawniających do dysponowania towarem jest dokonanie wpłaty. Wbrew nazwie, wpłata ta niekoniecznie musi mieć formę gotówkową - może być również dokonana w formie pieniądza bezgotówkowego. Zatem, więc istotą inkasa gotówkowego jest zapłata. Przyjmuje się, że płatnik powinien uregulować należność w okresie 3 dni od otrzymania zawiadomienia go przez bank inkasujący, iż dokumenty handlowe nadeszły do banku inkasującego. Realizacja inkasa gotówkowego odbywa się w następującym trybie:

- Eksporter po wysłaniu towarów, składa do swojego banku fakturę oraz dokumenty pozwalające na ich odbiór. Dołącza również weksel trasowany płatny za okazaniem na sumę należności, w którym podaje swoją firmę jako remitenta oraz przekazuje bankowi polecenie dokonania inkasa należności od importera w zamian za wydane mu dokumenty,

- Dokumenty przekazane bankowi eksportera przez jego klienta są przekazywane wraz z instrukcją bankowi importera,

- Bank importera przekazuje odbiorcy towaru otrzymane dokumenty wraz z wekslem oraz wydaje je po uregulowaniu sumy wekslowej - gotówka jest przekazywana do banku eksportera,

- Bank eksportera przekazuje otrzymaną gotówkę klientowi na jego rachunek bieżący (W. Bień 2008, s. 318)

Podział inkasa

Inkaso dzielimy na:

a) Inkaso finansowe (bezdokumentowe) polegające na przyjmowaniu prze banki do dyskonta przede wszystkim weksli i czeków klientów, które są płatne w innych oddziałach banków,

b) Inkaso dokumentowe dzieli się je na inkaso gotówkowe i akceptacyjne.

Inkaso dokumentowe polega na wymaganiu określonej kwoty pieniężnej od kupującego (importera), w zamian za przekazanie bankowi danych dokumentów. Inkaso dokumentowe ma duże zastosowanie w rozliczeniach pomiędzy przedsiębiorstwami. Jest to wygodna dla podmiotów forma rozliczeń, ponieważ czynności rozliczeniowe są dokonywane przez bank.(A.M. Olkiewicz 2010, s. 296)

Podział inkasa gotówkowego

Ze względu na termin płatności wyróżnia się dwa rodzaje inkasa gotówkowego:

- Inkaso gotówkowe typu CAD (cash against documents) gotówka w zamian za dokumenty.

- Inkaso gotówkowe typu DAP (documents against payment) dokumenty w zamian za płatność.

Wady inkasa gotówkowego

Inkaso, pomimo swojej popularności przy realizowaniu kontraktów, jest obarczone pewnym ryzykiem, które dotyczy obu stron (eksportera i importera). Przykładowo dla eksportera może być m.in. odmowa zapłaty weksla, opóźniona zapłata czy też zwiększone koszty związane np. z ewentualnym zwrotem towarów. Z drugiej strony importer jest narażony na otrzymanie towaru niezgodnego z kontraktem, trudności finansowe związane z koniecznością zapłaty przed otrzymaniem towaru czy też nie dostarczeniem towaru do miejsca wyznaczonego (A. Salomon 2011, s. 13). Zasady funkcjonowania inkasa w międzynarodowym obrocie handlowym są nakreślone przez Międzynarodową Izbę Handlową w Paryżu w przepisach ze stycznia 1979r. Jednolite zasady dotyczące inkasa.

Bibliografia

- Bień W. (2008). Zarządzanie finansami przedsiębiorstwa, Difin, Warszawa

- Jaworski W. L., Krzyżkiewicz Z., Kosiński B. (2002). Banki: rynek, operacje, polityka, Poltext, Warszawa

- Jaworski W. L., Zawadzka Z. (2008). Bankowość, Poltext, Warszawa

- Olkiewicz A. M. (2010). Rola instrumentów bankowych i ubezpieczeniowych w ograniczaniu ryzyka handlowego przedsiębiorstw "Zeszyty naukowe Finanse i Marketing" Nr 4

- Salomon J. (2011). Sposoby płatności w transakcjach handlowych z punktu widzenia spedycyjnego Akademia Morska w Gdyni - Logistyka i Spedycja Portowo-Morska, Wykład nr 08

Autor: Anna Stopa, Weronika Bielańska