Wykres świecowy

| Wykres świecowy |

|---|

| Polecane artykuły |

Wykres świecowy inaczej wykres japoński bądź "wykres candlestick pokazuje ceny: otwarcia, maksymalną, minimalną i zamknięcia w postaci słupka, ale w taki sposób, że bardziej wyraźne są relacje między ceną otwarcia i ceną zamknięcia. Wykresy candlestick są prostą i nową drogą spojrzenia na ceny akcji i nie wymagają żadnych skomplikowanych obliczeń[1]".

TL;DR

Wykresy świecowe, nazywane również japońskimi lub candlestick, są prostą i nową metodą analizy cen akcji. Składają się z korpusu i cieni, a kolor korpusu oznacza nastroje na rynku. Cienie wskazują ceny minimalną i maksymalną. Istnieje wiele formacji wykresów świecowych, takich jak młot, wisielec czy objęcie hossy. Wykresy świecowe mają swoje korzenie w Japonii i zostały wprowadzone na zachód przez Steve'a Nisona.

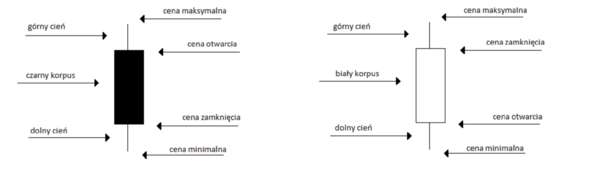

Budowa wykresów

Wykresy świecowe składają się z pojedynczych świec. Jedna świeca opisuje zakres zmian cen w danym czasie (na określonej sesji). Składa się z następujących elementów: korpus (wypełniony bądź pusty prostokąt) i cienie (linie poniżej i powyżej korpusu)[2].

Budowa korpusu

Obrazuje odległość ceny zamknięcia od ceny otwarcia. Kolor świecy świadczy o nastrojach przeważających na rynku (informuje czy rządziły niedźwiedzie, czy byki)[2][3]:

- Biały korpus: cena otwarcia jest niższa od ceny zamknięcia. Jest symbolem hossy i byków. Im korpus jest dłuższy tym większa była presja byków. Bardzo długi korpus oznacza, że cena otwarcia jest o wiele niższa od ceny zamknięcia.

- Czarny korpus: cena otwarcia jest wyższa od ceny zamknięcia. Jest symbolem bessy i niedźwiedzi. Im korpus jest dłuższy tym większa była presja niedźwiedzi. Cena otwarcia jest wyższa od ceny zamknięcia.

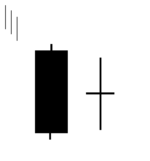

- Brak/bardzo mały korpus - tzw. Doji - oznacza, że ceny zamknięcia i otwarcia są równe bądź mają podobne poziomy. Nie jest charakterystyczna ani dla hossy, ani dla bessy. Informuje o fazie przejściowej/zmianie nastrojów. Jedynie w kontekście poprzedzających świec można ją interpretować.

- Duże korpusy - korpus biały na rynku opanowanym przez byki oznacza silny wzrost, korpus czarny oznacza rynek opanowany przez niedźwiedzie

- Małe korpusy - tzw. szpulki oznacza wojnę byków i niedźwiedzi, popyt i podaż są zrównoważone, wg Japończyków "rynek tracący oddech".

Odmiany doji

Oprócz doji klasycznej (brak korpusu oraz dwa cienie), wyróżnia się[4]:

- Doji długonogie - bardzo długie cienie (górny, jak i dolny).

- Doji czterech cen - nie posiada cieni jest linią. Cena minimalna, maksymalna, zamknięcia i otwarcia są takie same.

- Ważka doji - długi cień dolny. Cena maksymalna, zamknięcia i otwarcia są takie same.

- Nagrobek doji - długi cień górny. Cena minimalna, zamknięcia i otwarcia są takie same.

Znaczenie cieni

Za pomocą cieni (odchodzące od korpusu cienkie, pionowe odcinki) na świecach oddane są ceny minimalna i maksymalna. Pomimo ich drugorzędnego znaczenia w stosunku do korpusu - wnoszą istotne wiadomości do analizy rynku[5]:

- Brak cieni - tzw. Marubozu białe (najniższą jest cena otwarcia, najwyższa jest cena zamknięcia) oraz czarne (najniższą jest cena zamknięcia, najwyższa jest cena otwarcia)

- Bardzo długie cienie - są wyrazem popadania w skrajności przez co interpretacje świec mogą być niejednoznaczne.

Formacje wykresów świecowych

Poniżej przedstawione zostały rodzaje formacji wykresów świecowych[6]:

| Rodzaj | Przykłady |

|---|---|

| Formacje jednej linii |

|

| Formacje dwóch linii |

|

| Formacje trzech linii |

|

| Formacje wielu linii |

|

Przykładowe formacje

Młot:  Krzyż harami plus:

Krzyż harami plus:  Trzy identyczne kruki:

Trzy identyczne kruki:

Historia wykresów świecowych

Wykresy świecowe miały swoje początki już w osiemnastowiecznej Japonii (były wykorzystywane do zapisywania cen na rynku ryżu). Uznaje się, że prekursorem formacji świecowych jest Munehisa Homma, który osiągnął sukces, działając na owym rynku[7]. Wykresy zostały wprowadzone do świata zachodniego przez Steve'a Nisona w jego książce, Japanese Candlestick Charting Techniques. Są one często używane dzisiaj w analizie giełdowej wraz z innymi narzędziami analitycznymi

Przypisy

Bibliografia

- Jania A., (2018), Metoda świec japońskich jako narzędzie wizualizacji danych w analizie rynku nieruchomości, Uniwersytet ekonomiczny w Katowicach, Katowice

- Lejman-Gąska A., (2018), Formacje świecowe jako narzędzie analizy technicznej wykorzystywane na rynku walutowym - sygnały i ograniczenia, Uniwersytet Ekonomiczny w Katowicach, Katowice, s. 211-219

- Ninson S., (1996), Świece i inne japońskie techniki analizowania wykresów, WIG-Press, Warszawa, 1996

- Perz P., (2007), Sztuka inwestowania. Analiza techniczna, strategie inwestycyjne i zarządzanie ryzykiem. Na GPW., K.E. Liber, Warszawa, s. 81

- Tarczyński W., (2001), Rynki kapitałowe. Metody ilościowe, Tom 1, Agencja wydawnicza Placet, Warszawa

Autor: Blanka Bojarska