Cena transferowa: Różnice pomiędzy wersjami

m (Czyszczenie tekstu) |

m (Czyszczenie tekstu) |

||

| Linia 15: | Linia 15: | ||

'''Ceny transferowe, ceny transakcyjne''' - ceny stosowane pomiędzy podmiotami powiązanymi, przy wewnętrznej wymianie [[towar]]ów i usług, różniące się od cen, które zostały wynegocjowane na wolnym rynku w podobnych warunkach lecz przez niepowiązane podmioty. | '''Ceny transferowe, ceny transakcyjne''' - ceny stosowane pomiędzy podmiotami powiązanymi, przy wewnętrznej wymianie [[towar]]ów i usług, różniące się od cen, które zostały wynegocjowane na wolnym rynku w podobnych warunkach lecz przez niepowiązane podmioty. | ||

Ceną transferową nazywamy też cenę, która została ustalona przez zakład sprzedający, spółkę córkę bądź wydział przedsiębiorstwa wielonarodowego na usługę lub [[dobro]], w które zakład, wydział lub [[spółka]] córka tegoż przedsiębiorstwa zostały zaopatrzone | Ceną transferową nazywamy też cenę, która została ustalona przez zakład sprzedający, spółkę córkę bądź wydział przedsiębiorstwa wielonarodowego na usługę lub [[dobro]], w które zakład, wydział lub [[spółka]] córka tegoż przedsiębiorstwa zostały zaopatrzone (J. F. Mika 2017, s. 1) | ||

Stosowanie tej ceny jest często konieczne w celu stworzenia "wewnętrznego rynku" | Stosowanie tej ceny jest często konieczne w celu stworzenia "wewnętrznego rynku" | ||

| Linia 40: | Linia 40: | ||

Oprócz czynników prawnych, jak i ekonomicznych w danej konkretnie sytuacji firmy istnieją dwie zasady, które muszą być przestrzegane: | Oprócz czynników prawnych, jak i ekonomicznych w danej konkretnie sytuacji firmy istnieją dwie zasady, które muszą być przestrzegane: | ||

* maksymalna [[cena]] transferowa nie może być wyższa od najniższej ceny rynkowej, za którą można nabyć na rynku zewnętrznym dobra i [[usługi]], | * maksymalna [[cena]] transferowa nie może być wyższa od najniższej ceny rynkowej, za którą można nabyć na rynku zewnętrznym dobra i [[usługi]], | ||

* minimalna cena transferowa nie może być niższa niż zsumowane koszty krańcowe produkcji jednostki sprzedającej powiększone o koszt korzyści utraconych | * minimalna cena transferowa nie może być niższa niż zsumowane koszty krańcowe produkcji jednostki sprzedającej powiększone o koszt korzyści utraconych (J. F. Mika 2017, s. 4) | ||

==Problematyka== | ==Problematyka== | ||

Wersja z 15:34, 2 lis 2023

| Cena transferowa |

|---|

| Polecane artykuły |

Ceny transferowe, ceny transakcyjne - ceny stosowane pomiędzy podmiotami powiązanymi, przy wewnętrznej wymianie towarów i usług, różniące się od cen, które zostały wynegocjowane na wolnym rynku w podobnych warunkach lecz przez niepowiązane podmioty. Ceną transferową nazywamy też cenę, która została ustalona przez zakład sprzedający, spółkę córkę bądź wydział przedsiębiorstwa wielonarodowego na usługę lub dobro, w które zakład, wydział lub spółka córka tegoż przedsiębiorstwa zostały zaopatrzone (J. F. Mika 2017, s. 1)

Stosowanie tej ceny jest często konieczne w celu stworzenia "wewnętrznego rynku"

Ceny transferowe mają bezpośredni związek z ewentualnym poziomem ryzyka, dlatego ich wysokość dla każdej z transakcji powinna być stale monitorowana przez specjalistów z zakresu doradztwa podatkowego. Stanowi to istotny element tzw. polityki podatkowej podmiotów, szczególnie ważnej dla podmiotów zawierających dużą ilość transakcji wewnątrzgrupowych o znacznej wartości. Stąd warunkiem niemal koniecznym staje się analiza cen transferowych na etapie zawierania transakcji, co w rezultacie wspomaga zarządzanie ryzykiem podatkowym.

TL;DR

Ceny transferowe są stosowane pomiędzy powiązanymi podmiotami i różnią się od cen na wolnym rynku. Mają one duże znaczenie dla podatników i administracji podatkowej. Ceny transferowe mogą być formowane na różne sposoby i muszą być odpowiednio ustalone. Problematyka cen transferowych dotyczy także ustalania kosztów, analizy marży, transferu wartości niematerialnych i prawnych, oraz opracowania dokumentacji. Manipulacje związane z cenami transferowymi przyciągają uwagę władz podatkowych. Stosowanie cen transferowych ma korzyści dla przedsiębiorstw wielonarodowych, takich jak minimalizacja zobowiązań podatkowych i ceł oraz redukcja ryzyka.

Znaczenie cen transferowych

Ceny transferowe mają znaczenie nie tylko dla administracji podatkowych, ale i dla samych podatników. Dzieje się tak ponieważ w dużym stopniu określają one wydatki i dochody, a także zyski, które podlegają opodatkowaniu jednostek powiązanych podlegających pod odrębne organy podatkowe.

Kształtowanie się cen transferowych

Ceny stosowane przez korporacje wielonarodowe są nazywane cenami transferowymi. Tak więc na kształtowanie się tych cen ma wpływ wewnętrzny obrót produktów pomiędzy przedsiębiorstwem, a jego filiami w innych częściach świata. Wynika z tego, że ceny te są ustalane poprzez podejmowane wewnętrzne decyzje firmy transnarodowej.

Ceny te mogą być formowane m. in.:

- w oparciu o ceny rynkowe, które dane przedsiębiorstwo stosuje przy swojej sprzedaży na zewnątrz lub w oparciu o ceny rynkowe, które stosują inne firmy,

- w oparciu o rzeczywiste, planowane bądź normatywne koszty wytworzenia,

- w oparciu o umowne ceny, które zostały wynegocjowane przez spółki firmy transnarodowej.

Prawidłowa cena transferowa

Oprócz czynników prawnych, jak i ekonomicznych w danej konkretnie sytuacji firmy istnieją dwie zasady, które muszą być przestrzegane:

- maksymalna cena transferowa nie może być wyższa od najniższej ceny rynkowej, za którą można nabyć na rynku zewnętrznym dobra i usługi,

- minimalna cena transferowa nie może być niższa niż zsumowane koszty krańcowe produkcji jednostki sprzedającej powiększone o koszt korzyści utraconych (J. F. Mika 2017, s. 4)

Problematyka

Problematyka cen transferowych nie sprowadza się, zatem jedynie do stosowania cen zbliżonych do cen stosowanych przez podmioty niepowiązane z branży w podobnych sytuacjach, lecz dotyczy ona także:

- ustalenia kosztów, które powinny mieć wpływ na kształtowanie cen,

- przeprowadzenie analizy mającej na celu zastosowanie właściwego poziomu marży,

- określenia korzyści płynących ze współpracy,

- transferu wartości niematerialnych i prawnych,

- ustalenia oraz zweryfikowania celów i uwarunkowań biznesowych,

- opracowanie dokumentacji stanowiącej materiał dowodowy w przypadku kontroli.

Zagadnienia związane z cenami transferowymi stanowią obecnie stały element kontroli podatkowych. Mimo iż wartość oszacowanego z tego tytułu podatku znacznie wzrosła, wciąż liczne są niedociągnięcia na tym obszarze, o czym świadczy fakt, że jedynie ok. 32% spraw przed sądami administracyjnymi, zakończyło się werdyktem korzystnym dla podatnika.

Zastosowane ceny transferowe pomiędzy powiązanymi podmiotami prowadzącymi działalność w dwóch różnych krajach mają wpływ na bilans płatniczy, mogą prowadzić do wytranfserowywania środków finansowych za granicę. Produkcja z państw o wysokich podatkach jest przenoszona po niskich cenach, aby zmniejszyć dochód do opodatkowania. Dzięki temu przedsiębiorstwo może zmniejszyć swe globalne zobowiązania podatkowe. Przy uwzględnieniu obecnej globalnej gospodarki gra idzie o ogromne stawki.

Stosowanie

Ceny Transferowe - Wraz z dynamicznym rozwojem wielonarodowych grup kapitałowych zwiększa się również ilość transakcji kontrolowanych zawieranych przez grupy powiązanych przedsiębiorstw.

Ceny stosowane w tych transakcjach są zwane cenami transferowymi. Mogą być to ceny towarów, usług, wartości materialnych i niematerialnych oraz praw (np. do korzystania z własności intelektualnej) stosowane w transakcjach kapitałowych między podmiotami. Najczęściej jednak ceny transferowe wykorzystywane są jako instrument optymalizacji zysku netto grupy kapitałowej jako całości. W przypadku usług związanych z cenami transferowymi celem jest zapewnienie podatkowego bezpieczeństwa operacji gospodarczych wykonywanych między powiązanymi podmiotami.

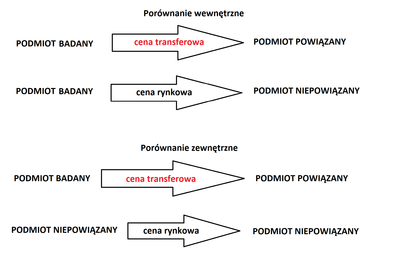

Manipulacje związane z cenami transferowymi - np. praktyka "przetrzymywania zysków" polegająca na zapewnianiu by zyski międzynarodowego przedsiębiorstwa podlegały w maksymalnym stopniu opodatkowaniu w kraju o najniższych progach podatkowych. Tego typu praktyki przyciągnęły uwagę władz podatkowych na całym świecie - w wielu przypadkach fiskus szuka sposobu dostosowania tych cen do cen wolnorynkowych. Najpopularniejszą stosowaną metodą jest tzw. metoda "długości ramienia" (ang. arm's length principle). Istota tej zasady wyraża się w tym, że na przedsiębiorstwa gospodarczo powiązane nakłada się obowiązek kształtowania we wzajemnych stosunkach handlowych ogółu warunków, w tym przede wszystkim cen ustalanych we wzajemnych transakcjach w taki sposób, w jaki uczyniłyby to niezależne, konkurujące ze sobą przedsiębiorstwa. Jeśli fiskus ma problemy z porównaniem ceny transferowej do ceny wolnorynkowej (np. z powodu niewystępowania analogicznych transakcji na wolnym rynku) może zastosować metodę kosztów powiększonych o zysk czy metodę ceny odsprzedaży.

Korzyści

Dla przedsiębiorstw wielonarodowych korzyści, które wiążą się ze stosowaniem cen transferowych zależą od warunków zaoferowanych przez państwa z jurysdykcją podatkową liberalną takie jak:

- taryfy celne,

- kursy walut,

- poziom stóp podatkowych,

- poziom inflacji,

- polityka rządu wobec zagranicznych przedsiębiorstw.

Przedsiębiorstwa wielonarodowe dążą do minimalizacji swoich zobowiązań z tytułu podatków i ceł, redukcji ryzyka z tytułu inflacji i wahań kursów walut, co prowadzi do zwiększenia zysku spółek zależnych jak i zysku całości przedsiębiorstwa transnarodowego.

Bibliografia

- Barowicz M. (2017). Ceny transferowe. Narzędzie optymalizacji podatkowej grupy kapitałowej, Placet

- Bożyk P., Misala J., Puławski M. (1998). Międzynarodowe Stosunki Gospodarcze, Polskie Wydawnictwo Ekonomiczne, Warszawa

- Burchart R. (2016). Problemy związane z ustalaniem cen transferowych w przedsiębiorstwach powiązanych, Wydział Nauk Ekonomicznych, Uniwersytet Warmińsko-Mazurski w Olsztynie

- Bzymek-Iwanowicz P. (2014). Ceny transferowe a system informacyjny rachunkowości, "Zeszyty Naukowe Uniwersytetu Szczecińskiego", nr 830, Finanse, Rynki Finansowe, Ubezpieczenia, nr 70

- Fil P., Michalczyk A. (2007). Problemy wyceny aktywów i pasywów według MSR/MSSF i Ustawy o rachunkowości, Gdańsk Ośrodek doradztwa i doskonalenia kadr

- Kotyński J. (red.). (2005). Globalizacja i Integracja Europejska. Szanse i Zagrożenia Dla Polskiej Gospodarki, Polskie Wydawnictwo Ekonomiczne, Warszawa

- Malec E, Roszkowski D. (2004). Ceny Transferowe, ODDK, Gdańsk

- Mika J. F. (2017). Ceny transferowe. Komentarz do rozporządzenia. Metody ustalania i szacowania cen transferowych. Analiza porównywalności. Przykłady, C. H. Beck

- Pietrzak B. (2006), System finansowy w Polsce, PWN, Warszawa

- Rozporządzenie Ministra Finansów z dnia 10 października 1997 roku w sprawie sposobu i trybu określania dochodów podatników w drodze oszacowania cen w transakcjach dokonywanych przez tych podatników

- Rozporządzenie Ministra Finansów z dnia 24 grudnia 2002 roku w sprawie informacji podatkowych

- Sojak S. (2001). Ceny Transferowe - Teoria i praktyka, Wydawnictwo Naukowe PWN, Warszawa

- Ustawa z dnia 15 lutego 1992 r. o podatku dochodowym od osób prawnych Dz.U. 1992 nr 21 poz. 86

- Ustawa z dnia 29 sierpnia 1997 roku - Ordynacja Podatkowa (rozdział 11)

- Witczak R. (2009). Polityka cen transferowych dla celów podatkowych w powiązanych jednostkach opieki zdrowotnej, "Współczesne wyzwania strukturalne w ochronie zdrowia", Olsztyńska Wyższa Szkoła Informatyki i Zarządzania im. prof. T. Kotarbińskiego, Olsztyn

Autor: Joanna Krupa, Artur Gawor, Małgorzata Rugiełło

|

Treść tego artykułu została oparta na aktach prawnych. Zwróć uwagę, że niektóre akty prawne mogły ulec zmianie od czasu publikacji tego tekstu. |