Treaty shopping: Różnice pomiędzy wersjami

m (cleanup bibliografii i rotten links) |

mNie podano opisu zmian |

||

| Linia 15: | Linia 15: | ||

'''Treaty shopping''' polega na wykorzystaniu istniejących umów o unikaniu podwójnego opodatkowania w taki sposób, aby dokonując operacji finansowych poza granicami kraju uzyskać korzyści finansowe w postaci zmniejszenia podatku zagranicznego. Termin ten nie ma polskiego odpowiednika i w dużym uproszczeniu oznacza nabywanie korzyści umownych. [[Metoda]] treaty shopping ma zastosowanie tylko wtedy, gdy osoba nie będąca rezydentem któregokolwiek z państw, które zawarło umowę o unikaniu podwójnego opodatkowania założy w nim spółkę lub inny podmiot w celu osiągnięcia korzyści wynikających z zawartej umowy oraz panujących w nich regulacjach wewnętrznych. | '''Treaty shopping''' polega na wykorzystaniu istniejących umów o unikaniu podwójnego opodatkowania w taki sposób, aby dokonując operacji finansowych poza granicami kraju uzyskać korzyści finansowe w postaci zmniejszenia podatku zagranicznego. Termin ten nie ma polskiego odpowiednika i w dużym uproszczeniu oznacza nabywanie korzyści umownych. [[Metoda]] treaty shopping ma zastosowanie tylko wtedy, gdy osoba nie będąca rezydentem któregokolwiek z państw, które zawarło umowę o unikaniu podwójnego opodatkowania założy w nim spółkę lub inny podmiot w celu osiągnięcia korzyści wynikających z zawartej umowy oraz panujących w nich regulacjach wewnętrznych. | ||

W zależności od zastosowanej techniki wyróżnia się dwie metody wykorzystania treaty shopping: | W zależności od zastosowanej techniki wyróżnia się dwie metody wykorzystania treaty shopping: | ||

* direct-conduit method (metoda bezpośrednia) | * direct-conduit method (metoda bezpośrednia) | ||

* stepping-stone method (metoda pośrednia) | |||

==Metoda bezpośrednia== | |||

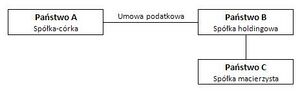

[[Grafika:Metoda bezpośrednia.jpg|300px|right|thumb|'''Rysunek 1. Schemat metody bezpośredniej''']] | |||

Pomiędzy państwami A i B zawarta jest [[umowa]] o unikaniu podwójnego opodatkowania, według której dywidendy płacone przez podmioty prowadzące działalność w państwie A, podmiotom w państwie B są zwolnione od podatku u źródła. Jednocześnie [[spółka]] w państwie B zwolniona jest od podatku od dywidend otrzymywanych od spółki, w której posiada 100% udziałów na mocy ustawodawstwa panującego w państwie B. Natomiast państwo C nie ma zawartej umowy podatkowej, ani z państwem A, ani z państwem B. | Pomiędzy państwami A i B zawarta jest [[umowa]] o unikaniu podwójnego opodatkowania, według której dywidendy płacone przez podmioty prowadzące działalność w państwie A, podmiotom w państwie B są zwolnione od podatku u źródła. Jednocześnie [[spółka]] w państwie B zwolniona jest od podatku od dywidend otrzymywanych od spółki, w której posiada 100% udziałów na mocy ustawodawstwa panującego w państwie B. Natomiast państwo C nie ma zawartej umowy podatkowej, ani z państwem A, ani z państwem B. | ||

W celu wykorzystania opisanych wyżej korzyści wynikających z umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy państwami A i B oraz panującego w państwie B ustawodawstwa wewnętrznego, spółka mająca siedzibę w państwie C zakłada spółkę-córkę w państwie A, w której ma 100% udziałów, a następnie przekazuje te [[udział]]y utworzonej w kraju B drugiej spółce-córce. W ten sposób spółka B otrzymuje dywidendy, które są zwolnione od podatku w państwie A (według zawartej umowy) oraz w państwie B (według panujących przepisów, mówiących, że spółka jest zwolniona od podatku od dywidend otrzymywanych od podmiotów, w których ma 100% udziałów). Tak więc, [[dochody]] uzyskiwane z inwestycji w państwie A przez spółkę macierzystą mogą być "bezpodatkowo" kumulowane w państwie B. Ten sam efekt zostałby uzyskany, gdyby państwem B był [[raj podatkowy]]. | W celu wykorzystania opisanych wyżej korzyści wynikających z umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy państwami A i B oraz panującego w państwie B ustawodawstwa wewnętrznego, spółka mająca siedzibę w państwie C zakłada spółkę-córkę w państwie A, w której ma 100% udziałów, a następnie przekazuje te [[udział]]y utworzonej w kraju B drugiej spółce-córce. W ten sposób spółka B otrzymuje dywidendy, które są zwolnione od podatku w państwie A (według zawartej umowy) oraz w państwie B (według panujących przepisów, mówiących, że spółka jest zwolniona od podatku od dywidend otrzymywanych od podmiotów, w których ma 100% udziałów). Tak więc, [[dochody]] uzyskiwane z inwestycji w państwie A przez spółkę macierzystą mogą być "bezpodatkowo" kumulowane w państwie B. Ten sam efekt zostałby uzyskany, gdyby państwem B był [[raj podatkowy]]. | ||

==Metoda pośrednia== | |||

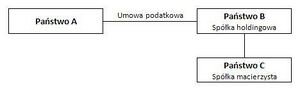

[[Grafika:Metoda pośrednia.jpg|300px|right|thumb|'''Rysunek 2. Schemat metody pośredniej''']] | |||

W tym przypadku spółka mająca siedzibę w państwie C udziela pożyczki firmie w państwie A. Kraje A i B zawarły umowę o unikaniu podwójnego opodatkowania, mówiącą, że [[odsetki]] wypłacane w państwie A rezydentom państwa B są zwolnione od podatku u źródła czyli w kraju A. Natomiast panujące w państwie B przepisy podatkowe stwierdzają konieczność płacenia podatku od otrzymywanych odsetek, ale nie ma podatku u źródła na odsetki wypłacane. Państwo C nie ma podpisanej umowy o unikaniu podwójnego opodatkowania z państwami A i B. | W tym przypadku spółka mająca siedzibę w państwie C udziela pożyczki firmie w państwie A. Kraje A i B zawarły umowę o unikaniu podwójnego opodatkowania, mówiącą, że [[odsetki]] wypłacane w państwie A rezydentom państwa B są zwolnione od podatku u źródła czyli w kraju A. Natomiast panujące w państwie B przepisy podatkowe stwierdzają konieczność płacenia podatku od otrzymywanych odsetek, ale nie ma podatku u źródła na odsetki wypłacane. Państwo C nie ma podpisanej umowy o unikaniu podwójnego opodatkowania z państwami A i B. | ||

Wersja z 22:15, 12 lis 2023

| Treaty shopping |

|---|

| Polecane artykuły |

Treaty shopping polega na wykorzystaniu istniejących umów o unikaniu podwójnego opodatkowania w taki sposób, aby dokonując operacji finansowych poza granicami kraju uzyskać korzyści finansowe w postaci zmniejszenia podatku zagranicznego. Termin ten nie ma polskiego odpowiednika i w dużym uproszczeniu oznacza nabywanie korzyści umownych. Metoda treaty shopping ma zastosowanie tylko wtedy, gdy osoba nie będąca rezydentem któregokolwiek z państw, które zawarło umowę o unikaniu podwójnego opodatkowania założy w nim spółkę lub inny podmiot w celu osiągnięcia korzyści wynikających z zawartej umowy oraz panujących w nich regulacjach wewnętrznych.

W zależności od zastosowanej techniki wyróżnia się dwie metody wykorzystania treaty shopping:

- direct-conduit method (metoda bezpośrednia)

- stepping-stone method (metoda pośrednia)

Metoda bezpośrednia

Pomiędzy państwami A i B zawarta jest umowa o unikaniu podwójnego opodatkowania, według której dywidendy płacone przez podmioty prowadzące działalność w państwie A, podmiotom w państwie B są zwolnione od podatku u źródła. Jednocześnie spółka w państwie B zwolniona jest od podatku od dywidend otrzymywanych od spółki, w której posiada 100% udziałów na mocy ustawodawstwa panującego w państwie B. Natomiast państwo C nie ma zawartej umowy podatkowej, ani z państwem A, ani z państwem B.

W celu wykorzystania opisanych wyżej korzyści wynikających z umowy o unikaniu podwójnego opodatkowania zawartej pomiędzy państwami A i B oraz panującego w państwie B ustawodawstwa wewnętrznego, spółka mająca siedzibę w państwie C zakłada spółkę-córkę w państwie A, w której ma 100% udziałów, a następnie przekazuje te udziały utworzonej w kraju B drugiej spółce-córce. W ten sposób spółka B otrzymuje dywidendy, które są zwolnione od podatku w państwie A (według zawartej umowy) oraz w państwie B (według panujących przepisów, mówiących, że spółka jest zwolniona od podatku od dywidend otrzymywanych od podmiotów, w których ma 100% udziałów). Tak więc, dochody uzyskiwane z inwestycji w państwie A przez spółkę macierzystą mogą być "bezpodatkowo" kumulowane w państwie B. Ten sam efekt zostałby uzyskany, gdyby państwem B był raj podatkowy.

Metoda pośrednia

W tym przypadku spółka mająca siedzibę w państwie C udziela pożyczki firmie w państwie A. Kraje A i B zawarły umowę o unikaniu podwójnego opodatkowania, mówiącą, że odsetki wypłacane w państwie A rezydentom państwa B są zwolnione od podatku u źródła czyli w kraju A. Natomiast panujące w państwie B przepisy podatkowe stwierdzają konieczność płacenia podatku od otrzymywanych odsetek, ale nie ma podatku u źródła na odsetki wypłacane. Państwo C nie ma podpisanej umowy o unikaniu podwójnego opodatkowania z państwami A i B.

W celu wykorzystania korzyści płynących z zawarcia umowy o unikaniu podwójnego opodatkowania pomiędzy państwami A i B oraz panujących w państwie B przepisów podatkowych, spółka z siedzibą w kraju C zakłada w państwie B spółkę-córkę i przenosi na nią wszystkie prawa z tytułu umowy pożyczki z firmą w państwie A. Następnie spółka B zaciąga pożyczkę od spółki C na identycznych warunkach jak pierwotnie pożyczka pomiędzy C i A. W związku z zawartą umową o unikaniu podwójnego opodatkowania państwo A zwalnia z podatku odsetki u źródła wypłacane do państwa B. Tutaj teoretycznie podatek musi być zapłacony, natomiast według istniejącego prawa podatkowego w państwie B, odsetki wypłacane przez spółkę B, spółce C są zwolnione z podatku u źródła. W ten sposób dochód spółki B został zredukowany do zera. Spółka C według lokalnego prawa nie płaci podatku od odsetek otrzymywanych. Tym sposobem została wykorzystana umowa (o unikaniu podwójnego opodatkowania) pomiędzy państwami A i B.

Bibliografia

- Głuchowski J. "Oazy podatkowe", Warszawa 1996

- Lipowski T. "Raje podatkowe - charakterystyka i sposoby wykorzystywania", Gdańsk 2002

- Obszyńska-Krasnodębska M., Krasnodębski R. (1995), Raje podatkowe- metody wykorzystania, Przegląd Podatkowy, nr 2

Autor: Beata Chryczyk