LORO: Różnice pomiędzy wersjami

m (Clean up, replaced: , → , (2), → (4), ,Fu → , Fu, ( → ( (2), ) → ) (4)) |

m (Czyszczenie tekstu) |

||

| Linia 39: | Linia 39: | ||

==Bibliografia== | ==Bibliografia== | ||

<noautolinks> | <noautolinks> | ||

* Adamus-Matuszyńska A. (red.) (2010) ''Bankowość dla praktyków'' Europejski Certyfikat Bankowca EFCB. Tom I i II, Instytut Badań nad Gospodarką Rynkową | * Adamus-Matuszyńska A. (red.) (2010) ''Bankowość dla praktyków'' Europejski Certyfikat Bankowca EFCB. Tom I i II, Instytut Badań nad Gospodarką Rynkową - Gdańska Akademia Bankowa, Międzynarodowa Szkoła Bankowości i Finansów, Fundacja Warszawski Instytut Bankowości, Gdańsk-Katowice-Warszawa | ||

* Kaczmarek T. (2008) ''Handel międzynarodowy: Zarządzanie ryzykiem. Rozliczenia finansowe.'' Oficyna a Wolters Kluwer business, Warszawa | * Kaczmarek T. (2008) ''Handel międzynarodowy: Zarządzanie ryzykiem. Rozliczenia finansowe.'' Oficyna a Wolters Kluwer business, Warszawa | ||

* Kawczyńska-Kiełbasa E.(2005) [https://darsa.pl/edukacja/1/17/Technik_rachunkowosci_412%5B01%5D_Z3.02_u.pdf ''Prowadzenie rachunkowości bankowej''] Instytut Technologii Eksploatacji | * Kawczyńska-Kiełbasa E.(2005) [https://darsa.pl/edukacja/1/17/Technik_rachunkowosci_412%5B01%5D_Z3.02_u.pdf ''Prowadzenie rachunkowości bankowej''] Instytut Technologii Eksploatacji - Państwowy Instytut Badawczy, Radom | ||

* Ministerstwo Finansów, (2018) [https://www.pkobp.pl/media_files/b34950de-0fc3-4a3b-81e7-7f0348cc4eea.pdf ''Wyjaśnienia Rady Prawa Bankowego w zakresie interpretacji ustawy z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (tzw. Ustawa Split Payment, Ustawa SP)''] PKO Bank Polski, Warszawa | * Ministerstwo Finansów, (2018) [https://www.pkobp.pl/media_files/b34950de-0fc3-4a3b-81e7-7f0348cc4eea.pdf ''Wyjaśnienia Rady Prawa Bankowego w zakresie interpretacji ustawy z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (tzw. Ustawa Split Payment, Ustawa SP)''] PKO Bank Polski, Warszawa | ||

* Szewczyk R. (2016) ''II sfera działania banku: pośrednictwo w rozliczeniach'' Wydział w Bochni Staropolskiej Szkoły Wyższej w Kielcach | * Szewczyk R. (2016) ''II sfera działania banku: pośrednictwo w rozliczeniach'' Wydział w Bochni Staropolskiej Szkoły Wyższej w Kielcach | ||

</noautolinks> | </noautolinks> | ||

[[Kategoria:Bankowość]] | [[Kategoria:Bankowość]] | ||

Wersja z 12:44, 2 lis 2023

| LORO |

|---|

| Polecane artykuły |

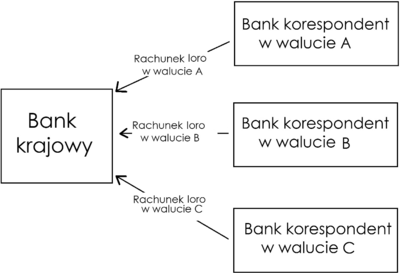

LORO (z języka włoskiego "ich" lub vostro z języka włoskiego "wasze") to rachunek depozytowy banku zagranicznego prowadzony w banku krajowym jako składnik pasywów. Jest to rachunek banku zagranicznego w banku krajowym, postrzegany z perspektywy banku krajowego. (T. Kaczmarek, 2008, s. 115)

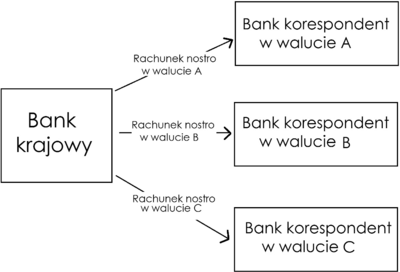

Banki współpracujące ze sobą międzynarodowo nazywają się bankami korespondentami i takich właśnie banków dotyczy pojęcie. Banki praktykujące idee współpracy międzynarodowej świadczą wzajemnie usługi i prowadzą rachunki banków korespondentów. Prowadzenie tych rachunków jest niezbędne do księgowania na nich wzajemnych rozliczeń z tytułu wielorakich operacji bankowych. (T. Kaczmarek, 2008, s. 115) W planie kont danego każdego banku używane są określenia nostro "nasze u was" i loro "ich u nas" w zespole 1, gdzie wyodrębnia się analitykę podmiotów finansowych. (E. Kawczyńska-Kiełbasa, 2005, s. 14-15)

Oprócz rachunku LORO rozróżniamy również rachunek NOSTRO (z języka włoskiego "nasze") jest to rachunek banku krajowego prowadzony w banku zagranicznym, postrzegany z perspektywy banku krajowego. Zwykle banki mają po kilka rachunków NOSTRO w danej walucie, jednak niektóre posiadają ich znacznie więcej, nawet kilkaset. W wyjątkowych sytuacjach spowodowanych np. kosztami lub małą skalą działalności banki skłaniają się ku posiadaniu rachunku NOSTRO we wszystkich walutach ale tylko w jednym banku, "którego sieć rachunków NOSTRO jest wykorzystywana do realizacji transakcji. Sieć rachunków NOSTRO danego banku powinna odpowiadać geograficznie oraz branżowo obszarom działalności jego klientów oraz możliwościom generowania zysków z transakcji zagranicznych." (A. Adamus-Matuszyńska i in., 2010, s. 312)

LORO i NOSTRO jako model powiązań dwustronnych między bankami

Jest to typowe powiązanie dla rozliczeń zagranicznych. NOSTRO to nasz rachunek prowadzony przez korespondenta zazwyczaj w walucie kraju gdzie prowadzimy ten rachunek. LORO to ich rachunek, czyli rachunek korespondenta prowadzony przez nas, zazwyczaj w walucie krajowej. Dzięki temu, że polskie banki prowadzą rachunki LORO dla banków zagranicznych, banki te przeprowadzają rozliczenia w PLN. (A. Adamus-Matuszyńska i in., 2010, s. 312)

Warunki przeprowadzania rozliczeń za pośrednictwem banków

- "Uczestnicy rozliczeń muszą posiadać rachunki rozliczeniowe w bankach i mieć na nich kwoty potrzebne do rozliczeń

- Banki muszą być włączone w jakiś system rozliczeń międzybankowych krajowych i zagranicznych

- Musi istnieć system autoryzacji zleceń gwarantujący bezpieczne przeprowadzanie rozliczeń"

(R. Szewczyk, 2016, s. 2)

Istota rachunków LORO/NOSTRO

Najważniejszym zadaniem rachunków LORO/NOSTRO jest stworzenie możliwości rozliczenia różnorodnych transakcji w obrocie międzynarodowym. Banki otwierają rachunki NOSTRO żeby móc rozliczyć płatności w walucie danego kraju, w przypadku gdy w tej walucie nie uczestniczą bezpośrednio w danym systemie rozliczeniowym. Dzięki sieci rachunków NOSTRO posiadanie przez bank rachunku np. w USD w banku amerykańskim daje możliwość rozliczenia płatności w USD kierowanej do jakiegokolwiek banku na świecie. Na tych rachunkach banki koncentrują wpływy na rzecz zarówno banku jak i swoich klientów oraz realizują transakcje również własne i swoich klientów. Rozliczeń transakcji na rachunkach LORO/NOSTRO dokonuje się bezgotówkowo, a odpowiednie dyspozycje są przesyłane poprzez komunikaty SWIFT. (Ministerstwo Finansów, 2018, s. 27)

"Zgodnie ze stanowiskiem Ministerstwa Finansów wyrażonym w piśmie z dnia 27 kwietnia 2018 r. skierowanym do Związku Banków Polskich, podzielającym argumentację prawną wyrażoną przez ZBP w wystąpieniu z dnia 28 lutego 2018 r., zasadnym jest uznanie, iż rachunki loro prowadzone przez banki krajowe dla innych banków, instytucji kredytowych oraz banków zagranicznych, a także oddziałów banków zagranicznych położonych poza granicami RP, podlegają wyłączeniu z obowiązku raportowania, o którym mowa w Ustawie STIR." (Ministerstwo Finansów, 2018, s. 27)

Bibliografia

- Adamus-Matuszyńska A. (red.) (2010) Bankowość dla praktyków Europejski Certyfikat Bankowca EFCB. Tom I i II, Instytut Badań nad Gospodarką Rynkową - Gdańska Akademia Bankowa, Międzynarodowa Szkoła Bankowości i Finansów, Fundacja Warszawski Instytut Bankowości, Gdańsk-Katowice-Warszawa

- Kaczmarek T. (2008) Handel międzynarodowy: Zarządzanie ryzykiem. Rozliczenia finansowe. Oficyna a Wolters Kluwer business, Warszawa

- Kawczyńska-Kiełbasa E.(2005) Prowadzenie rachunkowości bankowej Instytut Technologii Eksploatacji - Państwowy Instytut Badawczy, Radom

- Ministerstwo Finansów, (2018) Wyjaśnienia Rady Prawa Bankowego w zakresie interpretacji ustawy z dnia 15 grudnia 2017 r. o zmianie ustawy o podatku od towarów i usług oraz niektórych innych ustaw (tzw. Ustawa Split Payment, Ustawa SP) PKO Bank Polski, Warszawa

- Szewczyk R. (2016) II sfera działania banku: pośrednictwo w rozliczeniach Wydział w Bochni Staropolskiej Szkoły Wyższej w Kielcach

Autor: Jakub Wolańczyk