Podatek Pigou

Podatek Pigou jest jednym z podstawowych sposobów internalizacji kosztów zewnętrznych, która polega na wprowadzeniu kosztów wewnętrznych do rachunku tego podmiotu który powoduje powstawanie kosztów zewnętrznych. Jest narzędziem ekonomicznym i instrumentem ochrony środowiska (instrumentem cenowo-podatkowym). Został opracowany przez angielskiego ekonomistę Artura Cecila Pigou [1][2].

TL;DR

Podatek Pigou to narzędzie ekonomiczne i instrument ochrony środowiska, który ma na celu internalizację kosztów zewnętrznych. Jego zastosowanie ma wyrównać koszty prywatne i społeczne, oraz stworzyć bodźce do oszczędnego wykorzystywania zasobów. W warunkach doskonałej konkurencji optymalny podatek Pigou jest ustalany indywidualnie dla każdego emitenta, natomiast w warunkach niedoskonałej konkurencji jest ustalany na poziomie różnicy między kosztem społecznym a ceną rynkową.

Zastosowanie podatku Pigou

Zastosowanie tego podatku miało mieć na celu:

- Wyrównanie kosztów prywatnych i kosztów społecznych.

- W przypadku problemu zanieczyszczenia środowiska podatek uświadamiałby sprawcom zanieczyszczenia rzadkość dóbr środowiskowych, a dokładniej zdolności środowiska do asymilacji zanieczyszczeń.

- Podatek stwarzałby bodźce do bardziej oszczędnego ich wykorzystywania.

- Stwarza warunki dla podmiotów gospodarujących w przestrzeni, w których te podmioty będą starały się nowe, korzystniejsze dla środowiska rozwiązania technologiczne [3].

Ponieważ internalizacja kosztów zewnętrznych oznacza przypisanie tych kosztów ich sprawcom, dlatego też wystąpienie efektów zewnętrznych doprowadzić mogło do rozbieżności pomiędzy krańcowymi społecznymi kosztami produkcji, a indywidualnymi (prywatnymi) kosztami. Zadaniem internalizacji stałoby się wówczas usunięcie tej rozbieżności, co w efekcie powinno doprowadzić do spadku poziomu produkcji tych dóbr, których produkcja i/lub używanie (konsumpcja) generuje koszty zewnętrzne. Mogło się również zdarzyć, że podmiot odpowiedzialny za tworzenie kosztów zewnętrznych (sprawca) podjąłby działania zmniejszające strumień zanieczyszczeń. Jednak w praktyce wykorzystanie podatku Pigou nie jest proste, ponieważ wymaga zdobycie niezbędnych, ale często trudno dostępnych informacji (takich jak jednoznaczne wskazanie sprawcy zanieczyszczenia) [4].

Optimum Pareto

W przypadku występowania kosztów zewnętrznych osiągnięcie optimum Pareto wymagałoby dodatniej ceny za generowanie kosztu zewnętrznego dla zanieczyszczających oraz zerowej ceny za konsumpcję efektu zewnętrznego (zanieczyszczenia) dla odbiorców (poszkodowanych). A to z kolei wymagałoby zastosowania instrumentów fiskalnych, nie jakby się mogło wydawać ceny rynkowej, ponieważ jest ona ze swej natury symetryczna wobec obu stron transakcji. Optimum Pareto ma też miejsce w warunkach doskonałej konkurencji [5].

Podatek Pigou w warunkach doskonałej konkurencji

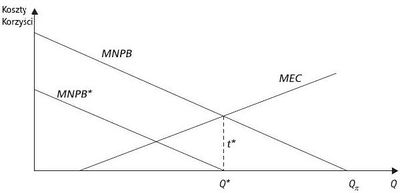

Ustalenie optymalnego podatku t* za jednostkę emisji dla konkurencji doskonałej

Dla przedsiębiorstwa które działa na rynku konkurencji doskonałej optymalny poziom aktywności będzie wynosił Qp. W celu redukcji wielkości emisji zanieczyszczeń władze publiczne mogą nałożyć więc na to przedsiębiorstwo taką opłatę od jednostki emisji, która spowoduje że zmniejszą się krańcowe korzyści netto firmy do poziomu który zapewni optymalny ze społecznego punktu widzenia poziom aktywności ekonomicznej. Firma wliczając podatek do swoich kosztów zmniejszy jednocześnie zysk przedsiębiorstwa. Wówczas krzywa MNPB przesunie się w lewo i w dół, do położenia MNPB*. W zaistniałej sytuacji przedsiębiorstwo kierując się maksymalizacją swojego zysku będzie musiało wybrać taka wielkość produkcji, którą odzwierciedla na rysunku punkt Q*. Odcinek t* będzie więc opłatą, którą producent będzie musiał ponieść za jedną jednostkę emisji. Odzwierciedla ona podatek, który odpowiada wielkości krańcowych kosztów zewnętrznych (MEC) przy optymalnym poziomie aktywności ekonomicznej. Arthur Pigou stwierdził, że wielkość podatku powinna zostać ustalona indywidualnie dla każdego z emitentów. Zgodnie z teorią efektów zewnętrznych powinna być ona równa krańcowym kosztom zewnętrznym przypadającym na tę jednostkę produktu, z którymi te koszty są związane.

Podatek Pigou w warunkach niedoskonałej konkurencji

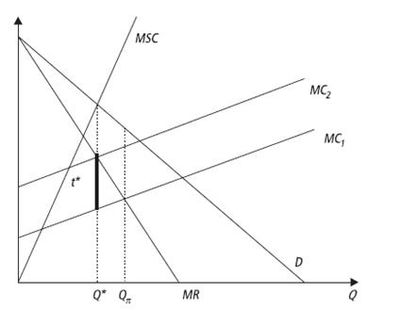

Ustalenie optymalnego podatku t* za jednostkę emisji dla monopolu

W warunkach niedoskonałej konkurencji wielkość podaży dobra oddziałuje bezpośrednio na jego cenę rynkową. W monopolu optymalna produkcja przedsiębiorstwa określona jest na poziomie Qp. Równowaga przedsiębiorstwa maksymalizującego swój zysk jest określona przez punkt zrównania się przychodu krańcowego z prywatnym kosztem krańcowym (MR = MC1). Jednocześnie z produkcją dobra związane jest powstawanie kosztów zewnętrznych. Krańcowy koszt społeczny (MSC) będzie więc sumą prywatnego kosztu krańcowego MC1 oraz krańcowego kosztu zewnętrznego MEC. Optymalna ze społecznego punktu widzenia wielkość produkcji to taka wielkość, przy której krańcowy koszt społeczny wytwarzania dobra zrówna się z ceną tego dobra (MSC = P). Gdy zmieni się położenie krzywej kosztów krańcowych monopolista wyznaczy na krzywej D cenę, która spełni owy warunek. Wówczas takiej potencjalnej cenie odpowiadać będzie wielkość produkcji Q*. W takiej sytuacji wprowadzenie podatku ekologicznego od jednostki produkowanego dobra (optymalnego podatku Pigou) o wymiarze t* spowoduje przesunięcie krzywej kosztu krańcowego, z położenia MC1 do położenia MC2. Wówczas nowym punktem równowagi będzie poziom podaży Q*. Wielkość podatku odpowiada różnicy między przychodem krańcowym a kosztem krańcowym dla optymalnej ze społecznego punktu widzenia produkcji (dla MR > MC1; t* = MR* - MC1*), co zapewnia, że MR* = MC2* i MSC = P.

| Podatek Pigou — artykuły polecane |

| Kalkulacja cen w monopolu — Efekt zewnętrzny — Monopol naturalny — Efektywność w sensie Pareto — Wolny rynek — Kenetha Arrowa teoria przedsiębiorstwa — Mechanizm rynkowy — Teoria internalizacji — Polipol |

Przypisy

Bibliografia

- Graczyk A. (2005), Ekologiczne koszty zewnętrzne. Identyfikacja, szacowanie internalizacja, Wydawnictwo Ekonomia i Środowisko, Białystok

- Hołuj A. (2018), Ekonomiczne i ekologiczne efekty zewnętrzne w planowaniu przestrzennym, Wydawnictwo Uniwersytetu Łódzkiego, Łódź

- Kudełko M. (2016), Korygowanie niekorzystnych efektów zewnętrznych - ujęcie teoretyczne i empiryczne, Wydział Zarządzania Uniwersytet Gdański

- Mankiw N., Taylor M. (2015), Mikroekonomia, Polskie Wydawnictwo Ekonomiczne, Warszawa

- Szadziewska A. (2011), Instrumenty ekonomiczne ochrony środowiska i ich wpływ na wynik finansowy przedsiębiorstwa., Kluczowe Problemy Teorii i Praktyki Rachunkowości, 1

- Żylicz T. (2004). Ekonomia środowiska i zasobów naturalnych, PWE, Warszawa

Autor: Izabela Widła, Natalia Prusak