Kredyt konsumpcyjny

| Kredyt konsumpcyjny |

|---|

| Polecane artykuły |

Kredyt konsumpcyjny - Reguluje go dyrektywa 87/102/EWG, jest udzielany konsumentom przez kredytodawców w formie płatności odroczonej, zaliczki lub innej podobnej usługi finansowej w ramach prowadzonej przez nich działalności gospodarczej, przy czym kredyt występuje w znaczeniu ekonomicznym, stanowiąc zwiększenie zdolności finansowania przez konsumentów zakupów określonych dóbr. Konsument, zgodnie z dyrektywą 87/102/EWG, to osoba fizyczna jako podmiot nieprofesjonalny, który w transakcjach nią objętych działa w celach określonych jako niezwiązane z jej zawodem czy prowadzoną działalnością gospodarczą.

Rodzaje kredytów konsumpcyjnych

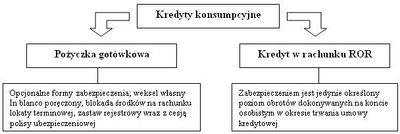

Kredyty konsumpcyjne można dzielić na gotówkowe z ogólnym przeznaczeniem na konsumpcję i bezgotówkowe (ratalne) na określony cel oraz spłacane jednorazowo i spłacane ratami. Pierwszy podział dokonany został według kryterium sposobu udzielenia kredytu. Do kredytów gotówkowych zaliczamy m.in. kredyty w rachunku oszczędnościowo-rozliczeniowym, drobne pożyczki gotówkowe o dość urozmaiconych i kuriozalnych nazwach oraz kredyty lombardowe. Natomiast do kredytów bezgotówkowych uwzględniamy ich szczególny rodzaj tzw. kredyt samochodowy. Drugi podział wynika zaś, z formy spłaty. Dualny podział wynika ze zróżnicowania sposobu zabezpieczenia wymienionych form kredytowania konsumpcji oraz stosowania odmiennego sposobu udzielania kredytu i spłaty zobowiązań. Wymienione powyżej podziały kredytów konsumpcyjnych przedstawia poniższy schemat.(Dobosiewicz Z. 2011, s. 286)

Umowa o kredyt

Forma i treść umowy o kredyt konsumpcyjny jest ściśle określona. Usługi konsumpcyjne w odróżnieniu od kapitałowych nie służą do generowania zysków finansowych, służą jedynie do tzw. bezpośredniego wykorzystania przez konsumenta. Umowa o kredyt musi być zawarta w formie pisemnej, a konsument winien otrzymać jej kopię. Powinna zawierać informacje o warunkach i kosztach kredytu oraz określenie efektywnej rocznej stawki oprocentowania i okoliczności jej zmiany lub, jeśli takiej informacji zabraknie, całkowitą kwotę, jaką konsument ma zapłacić za kredyt (całkowity koszt kredytu).

Kredyty gotówkowe są zazwyczaj wyżej oprocentowane, a kredytobiorca zazwyczaj nie deklaruje jego przeznaczenia, dlatego banki domagają się pewniejszego zabezpieczenia zwrotności kredytu. Wypłata kredytu gotówkowego następuje bezpośrednio po podpisaniu umowy, bez obowiązku przelania go na rachunek bankowy kredytobiorcy. Bank potrąca z wypłaconego kredytu prowizję, a odsetki pobiera ratalnie, łącznie z ratami spłaty kredytu. Od każdej niezapłaconej w terminie raty bank pobiera podwyższone odsetki, a w razie niespłacenia dwóch kolejnych rat cała niespłacona należność staje się wymagalna i jest Ew. przymusowo egzekwowana. Zabezpieczenia kredytów są różne i zależne od przeznaczenia kredytu. Klient w sytuacji kredytu gotówkowego nie jest zobowiązany do wskazania celu przeznaczenia zasobów finansowych. (Niczyporuk P. 2011, s. 283)

Kredyty bezgotówkowe (ratalne) mają oprocentowanie zależne od długości okresu spłacania. Im wydłużony jest okres kredytowania, tym coraz wyższe jest oprocentowanie. Wielkość kredytów bezgotówkowych inaczej zwanych jako kredyty dla ludności za zakup dóbr trwałego użytku, jest stosunkowo mała, a cykl kredytowania sięga mniej więcej roku. Formalności przy kredycie ratalnym są dostatecznie ułatwione. Zabezpieczeniem jest poręczenie, natomiast wysokość kredytu nie może przewyższać dziesięciokrotności miesięcznych dochodów netto osoby dążącej do uzyskania wsparcia finansowego. Ważny jest tzw. udział własny - co najmniej 20% wartości zakupionych towarów winno zostać przez kredytobiorcę pokryte. Większa część kredytów udzielana jest w domu towarowym, niż w banku. Przy takim rodzaju transakcji występuje trzech partnerów: bank, przedsiębiorstwo handlowe oraz kredytobiorca, lecz coraz częściej został wprowadzany czwarty partner - firma sprawująca funkcję pośrednika kredytowego. W przypadku kredytu bezgotówkowego klient jest zobligowany do określenia celu na jaki środki pieniężne będą przeznaczone.(Dobosiewicz Z. 2011, s. 286-287)

Kredyty samochodowe - głównym zabezpieczeniem takiego kredytu jest sam samochód (najczęściej jest on przywłaszczany na rzecz banku), lecz istnieją inne zabezpieczenia tj. poręczenia, weksel własny in blanco, cesja polisy ubezpieczeniowej. Przy kredycie samochodowym, jak i przy kredycie ratalnym występuje trzech partnerów: klient, bank oraz spółka sprzedająca samochody. (Dobosiewicz Z.2011, s. 288-289)

Kredyty na rachunku oszczędnościowo-rozliczeniowym (ROR) - udzielane są jedynie osobom posiadającym rachunek bieżący, inaczej rachunek ROR, i zasadniczo są prawem do wysokiego debetu (ujemnego salda rachunku). Udzielane są w formie kredytu docelowego lub w postaci linii kredytowej. Kredyty te przyznawane są najczęściej bez nadobowiązkowych zabezpieczeń oraz są bardzo wysoko oprocentowane, lecz są one mimo wszystko wykorzystywane. Wyróżniamy dwa typy kredytów na rachunku ROR:

- Kredyt bez umowy kredytowej - klient dysponujący rachunkiem ROR pobiera więcej pieniędzy niż ma na swoim koncie, a instytucja finansowa znosi ten stan przez jakiś cykl i pobiera od wysokości debetu wysokie oprocentowanie.

- Kredyt po podpisaniu umowy kredytowej - klient składa wniosek kredytowy, a następnie czeka kilka dób na orzeczenie banku, ale otrzymuję kredyt na dłuższy okres oraz tańszy.

Poprzez udzielenie takiego kredytu instytucja finansowa, jaką jest bank, zmuszony jest do zapłaty np.czeków, czy też przelewów, na których jest wskazany jako domicyliat czyli podmiot, u którego dokument jest płatny. (Galbarczyk T. 2011, s. 231)

Kredyty lombardowe - są to kredyty udzielane pod zastaw rzeczy ruchomych, stopów metali szlachetnych i wyrobów z nich oraz papierów wartościowych tj. samochody, dzieła sztuki, zablokowane środki na rachunku bankowym, dewizy i inne rzeczy ruchome. Formalności przy kredycie lombardowym są umiarkowane do minimum, lecz koszt kredytu jest dość wysoki. Ponadto do kosztu należy uwzględnić także opłaty za wycenę i przechowywanie zastawu. Dla banków kredyty lombardowe są dość opłacalne, gdyż w sytuacji niespłacenia kredytu zastaw samoczynnie zajmowany jest przez bank.(Dobosiewicz Z. 2011, s. 290)

Kredyt konsumencki w gospodarstwach domowych

W krajach rozwiniętych gospodarstwa domowe pełnią ważną funkcję kumulując oszczędności i zaciągając zobowiązania, eliminując tym trudności związane ze zmiennością bieżących dochodów. Ożywienie na rynku finansowym pozytywnie oddziałuje na podnoszenie się konsumpcji. Dzięki temu gospodarstwa domowe mogą pozwolić sobie na towary, których nabycie w innym wypadku, musiałoby wiązać się ze zgromadzenie dużych pokładów środków (np. mieszkanie, samochód). Zatem kredyt daje nowe perspektywy. Po pierwsze – jest nieocenionym źródłem pokrycia braków w finansowaniu gospodarstwa i po drugie – pozwala na wyższy poziom konsumpcji niż wynikałoby to z dochodów. Gospodarstwo domowe decyduje się skorzystać z kredytu konsumpcyjnego aby pokryć wydatki bieżącej konsumpcji, kształcenia, leczenia bądź wypoczynku. Ich cechą charakterystyczną jest brak zabezpieczenia. Jedyną gwarancją spłaty dla banku jest wiarygodność klienta. Kredyt ten okazuje się jest także niebezpieczny dla gospodarstw domowych, gdyż zdarza się, że po dokonaniu zakupu, wykorzystując zaciągnięte środki, nie pozostaje żaden namacalny ślad, co może wpłynąć demotywująco i zniechęcić gospodarstwa do terminowego regulowania zobowiązań. (Knehans-Olejnik A.M., 2015) Z danych statystycznych wynika, że 40% gospodarstw zadłużało się w celu zakupu dóbr trwałego użytku, 30% na remont, a co dziesiąte na zakup domu lub mieszkania. W latach 2004-2013 diametralnie wzrosła konsumpcja wśród polskich gospodarstw domowych. Mimo tego nasz rodzimy rynek kredytów konsumpcyjnych jest wciąż słabo rozwinięty, porównując go na przykład z rynkami krajów rozwiniętych (Wielka Brytania, Japonia). W Polsce w 2013 roku zadłużenie gospodarstw kształtowało się na poziomie 37% w relacji do PKB, gdzie średnia unijna wyniosła w tym czasie 60%. Zestawiając I półrocze 2014 roku z latami ubiegłymi odnotować można historyczną wartość umów o kredyty konsumpcyjne - 37,8 miliardów złotych, choć wymiar ilościowy zmalał. Poddając analizie stopień zaawansowania polskich konsumentów w zakresie usług bankowych, wysnuć można wniosek mówiący o skłonności do coraz częstszego skłaniania się Polaków ku zaciąganiu zobowiązań na cele konsumpcyjne. Wciąż rozwijający się charakter polskiej gospodarki daje także nadzieję sądzić że w przyszłości ilość osób korzystających z kredytów konsumenckich będzie wzrastać.(Czapiński J., Panek T., 2013)

Bibliografia

- Brodecki Z.(pod red.), (2004), Finanse, Wydawnictwo Prawnicze Lewis Nexis, Warszawa

- Czapliński M., (2012), Nie taki kredyt straszny, ustawa o kredycie konsumenckim w pytaniach i odpowiedziach, Urząd Ochrony Konkurencji i Konsumentów

- Czapiński J., Panek T., (2014), Diagnoza społeczna 2013, Polskie Towarzystwo Statystyczne, Warszawa

- Dmowska A, Prokopowicz P, Sarnowski J, (2005), Podstawy finansów i bankowości, Difin, Warszawa

- Dobosiewicz Z., (2011), Bankowość, Warszawa, s. 274-290

- Galbarczyk T., Świderska J., (2011), Bank komercyjny w Polsce, Difin, Warszawa, s. 231

- Jaworski W.L, Zawadzka Z.(pod red.), (2001), Bankowość, Wydawnictwo Poltext, Warszawa

- Knehans-Olejnik A.M., (2015), Ochrona i edukacja konsumentów na rynku kredytów hipotecznych i konsumpcyjnych, Wydawnictwo CeDeWu, Warszawa

- Niczyporuk P., Talecka A., (2011) Bankowość - podstawowe zagadnienia, Białystok, s. 283-287

- Pietrzak E., Markiewicz M., Finanse (pod red.), (2007), Bankowość i rynki finansowe, Wydawnictwo Uniwersytetu Gdańskiego, Gdańsk

- Ustawa o kredycie konsumenckim z dnia 12 maja 2011 roku, Dziennik Ustaw 2011, Nr 126, Poz. 715, tom 1

Autor: Arek Nowakowski, Julia Madej, Marek Wrzoszczyk

|

Treść tego artykułu została oparta na aktach prawnych. Zwróć uwagę, że niektóre akty prawne mogły ulec zmianie od czasu publikacji tego tekstu. |